12 sierpnia 2021 r. Ministerstwo Finansów opublikowało objaśnienia podatkowe w sprawie dwóch zagadnień dotyczących kas wirtualnych. Interpretacja przepisów dokonana w objaśnieniach jest wiążąca dla administracji skarbowej.

Objaśnienia dotyczą:

→ zasad przyznawania ulgi na zakup kas wirtualnych oraz

→ ewidencjonowania wpłat dokonywanych za pośrednictwem banku, poczty lub SKOK, w szczególności wpłat dokonywanych na przełomie miesięcy.

Kasa wirtualna to kasa fiskalna w postaci aplikacji, instalowana na tablecie, smartfonie lub laptopie. Kasą jest zatem oprogramowanie, a nie urządzenie, na którym jest ona zainstalowana. Kasy wirtualne stosować mogą podatnicy działający przede wszystkim w branżach transportowej, hotelarskiej czy gastronomicznej, tj. wskazanych w rozporządzeniu w sprawie grup podatników lub rodzajów czynności, w odniesieniu do których możliwe jest używanie kas wirtualnych.

( 1 ) Ulga na zakup kas mających postać oprogramowania

W związku z zakupem kasy wirtualnej podatnikom przysługuje prawo do ulgi na jej zakup – tak samo jak podatnikom dokonującym zakupu kasy w postaci urządzenia. Ulga przysługuje na zakup kasy online (lub wymianę starej kasy na kasę online) i wynosi 90% ceny zakupu kasy netto, nie więcej niż 700 zł.

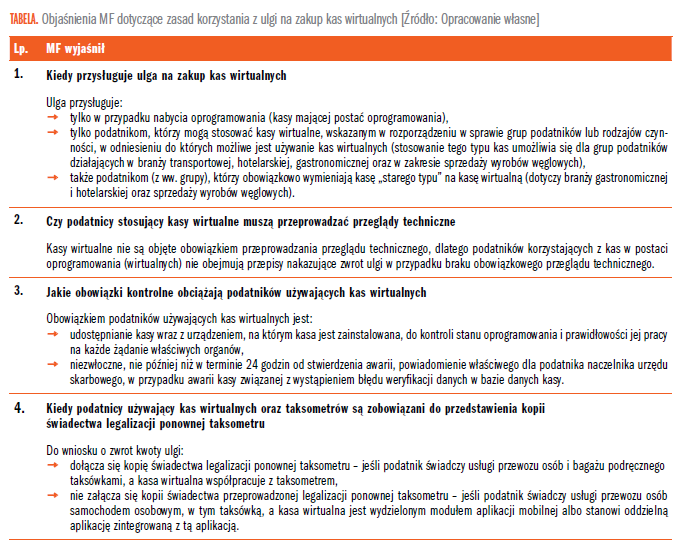

Ze względu na specyfikę kas wirtualnych w praktyce pojawiły się wątpliwości co do zasad korzystania z ulgi na zakup kas wirtualnych. Celem objaśnień jest rozwiązanie tych problemów. Treść wyjaśnień przedstawiamy w tabeli.

( 2 ) Ewidencjonowanie wpłat

Objaśnienia podatkowe wskazują też m.in. zasady ewidencjonowania płatności za sprzedaż, gdy następuje ona na przełomie miesięcy, za pośrednictwem poczty, banku czy spółdzielczej kasy oszczędnościowo-kredytowej. Chodzi o moment ujęcia transakcji w ewidencji sprzedaży, gdy płatność otrzymano po zakończeniu sprzedaży w danym dniu.

W przypadku otrzymania płatności za pośrednictwem banku, poczty lub SKOK, o której podatnik dowiedział się dopiero następnego dnia po jej zleceniu, powinien on:

→ niezwłocznie zaewidencjonować wpłatę w dniu otrzymania odpowiedniej informacji z banku,

→ rozliczyć VAT wynikający z tej wpłaty w miesiącu, w którym nastąpiła wpłata, czyli w miesiącu powstania obowiązku podatkowego,

→ skorygować raport okresowy w miesiącu, w którym wpłata została zaewidencjonowana, ponieważ rozliczenia VAT od tej wpłaty dokonano w poprzednim miesiącu, czyli miesiącu powstania obowiązku podatkowego.

Przykład

Wpłata miała miejsce 31 marca. Podatnik dostał z banku informację o wpłacie 1 kwietnia. W takim przypadku podatnik powinien dokonać rozliczenia VAT z tej wpłaty za marzec, zarejestrować sprzedaż w kasie w kwietniu (w dniu otrzymania informacji z banku) oraz pomniejszyć dane wynikające z raportu okresowego za kwiecień o kwoty VAT rozliczone w marcu.

Przypisy / Źródła / Podstawa prawna

Komunikat MF z 12 sierpnia 2021 r. pt. „Ulga na zakup kas wirtualnych – objaśnienia podatkowe” – opubl. na www.mf.gov.pl

Objaśnienia podatkowe z 12 sierpnia 2021 r. w sprawie:

( 1 ) Ulgi na zakup kas rejestrujących mających postać oprogramowania

( 2 ) Obowiązku prowadzenia ewidencji na kasie rejestrującej sprzedaży, za którą płatność nastąpiła za pośrednictwem poczty, banku lub spółdzielczej kasy oszczędnościowo-kredytowej

Uwaga! Objaśnienia z 12 sierpnia 2021 r. nie zastępują „Objaśnień z dnia 11 lipca 2019 r.”. Należy je traktować jako ich uzupełnienie uzasadnione wprowadzeniem na rynek od 1 czerwca 2020 r. nowego rodzaju kas rejestrujących, czyli kas wirtualnych.

Możesz zobaczyć ten artykuł, jak i wiele innych w naszym portalu Controlling 24. Wystarczy, że klikniesz tutaj.

Źródło: www.nowy.inforlex.pl