Przez prace bilansowe rozumie się wszelkie czynności sprawdzające, weryfikacyjne oraz rozliczeniowe, wykonywane w ramach prowadzenia ksiąg rachunkowych. Czynności te poprzedzają sporządzenie sprawozdania finansowego.

Staranne zaplanowanie i zorganizowanie prac przy zamknięciu roku obrotowego jest konieczne, aby umożliwić sporządzenie sprawozdania w terminach określonych w ustawie o rachunkowości. Stanowią one zatem etap poprzedzający sporządzenie sprawozdania finansowego.

I. Sprawdzenie kompletności dokumentacji

Sprawdzenie kompletności dokumentacji polega na weryfikacji, czy wszystkie zdarzenia gospodarcze zostały odpowiednio udokumentowane i zaewidencjonowane w księgach rachunkowych. Weryfikacja powinna obejmować faktury, paragony, umowy oraz wszelkie inne dokumenty finansowe i księgowe związane z działalnością gospodarczą. Księgowy musi zadbać, by wszystkie przychody i koszty zostały przypisane do odpowiednich okresów, zgodnie z zasadą memoriału. Pominięcie lub błędne zaklasyfikowanie transakcji może prowadzić do nieprawidłowego obrazu sytuacji finansowej firmy, co wpływa na decyzje zarządu i interesariuszy.

Księgi rachunkowe powinny także być prowadzone na bieżąco, a zestawienie obrotów i sald kont księgi głównej sporządzane przynajmniej za poszczególne okresy sprawozdawcze, nie rzadziej niż na koniec miesiąca, w terminie umożliwiającym sporządzenie obowiązujących jednostkę sprawozdań finansowych i innych sprawozdań, w tym deklaracji podatkowych, oraz dokonanie rozliczeń finansowych, a za rok obrotowy nie później niż do 85 dnia po dniu bilansowym. W związku z tym jednostka, której rok obrotowy zakończył się 31 grudnia 2024 r., powinna sporządzić zestawienia obrotów i sald za ten rok najpóźniej do 25 marca 2025 r.

Zestawienie obrotów i sald kont syntetycznych, tj. kont księgi głównej, oraz analitycznych, tj. kont ksiąg pomocniczych, powinno zawierać:

- taką samą wielkość sumy obrotów i sald po stronie Wn wszystkich kont syntetycznych jak sumy obrotów i sald po stronie Ma tych kont,

- taką samą wielkość sumy sald po stronie Wn wszystkich kont analitycznych prowadzonych do każdego konta syntetycznego jak wielkość salda Wn tego konta syntetycznego,

- taką samą wielkość sumy sald po stronie Ma wszystkich kont analitycznych prowadzonych do każdego konta syntetycznego jak wielkości salda Ma tego konta syntetycznego.

Zgodność kont analitycznych z syntetycznymi powinna być zachowana w odniesieniu do wszystkich kont syntetycznych, do których jednostka gospodarcza prowadzi konta analityczne.

Zestawienie obrotów i sald jest sporządzone prawidłowo, gdy suma obrotów debetowych wszystkich kont równa się sumie obrotów kredytowych, a suma sald debetowych wszystkich kont równa się sumie sald kredytowych. Obroty zestawienia obrotów i sald powinny być zgodne z obrotami dziennika lub obrotami zestawienia obrotów dzienników częściowych.

Oprócz zgodności poszczególnych zbiorów zapisów księgowych jednostka powinna dokonać weryfikacji poprawność prowadzonych kont ksiąg pomocniczych m.in. dla:

- środków trwałych, środków trwałych w budowie,

- wartości niematerialnych i prawnych,

- rozrachunków z kontrahentami,

- rozrachunków z pracownikami, w tym imiennej ewidencji wynagrodzeń pracowników ujmującej informacje z całego okresu zatrudnienia,

- operacji sprzedaży, w tym sprawdzenia numeracji faktur własnych oraz sprawdzenia zaewidencjonowanych innych dowodów w taki sposób, aby uzyskać informacje o przychodach dla celów podatkowych,

- operacji zakupu udokumentowanych fakturami obcymi oraz innymi dowodami – ze szczegółowością niezbędną do wyceny składników aktywów i do celów podatkowych,

- kosztów i istotnych dla jednostki składników aktywów,

- operacji gotówkowych – w przypadku prowadzenia kasy.

Sprawdzenia ewidencji księgowej należy dokonać pod kątem jej szczegółowości zapewniającej:

- sporządzenie deklaracji podatkowych,

- sporządzenie rachunku przepływu środków pieniężnych,

- wykazanie sald i transakcji z jednostkami powiązanymi,

- sporządzenie sprawozdania skonsolidowanego,

- sporządzenie sprawozdań dla potrzeb rachunkowości zarządczej.

W przypadku prowadzenia przez jednostkę ksiąg rachunkowych w systemie informatycznym należy zwrócić uwagę na informacje znajdujące się na wydrukach z ksiąg. Powinny się na nich znaleźć m.in.:

- pełna lub skrócona nazwa jednostki,

- rok obrotowy,

- okres sprawozdawczy,

- data sporządzenia wydruku,

- numeracja stron (numery nadawane automatycznie), z oznaczeniem kolejnych stron, w tym pierwszej i ostatniej.

Jednostka powinna także zwrócić uwagę na dokumenty, na podstawie których poszczególne zdarzenia gospodarcze zostały zarejestrowane. W tym celu powinna przejrzeć dowody księgowe przede wszystkim pod kątem: określenia rodzaju dowodu i jego numeru identyfikacyjnego, określenia stron dokonujących operacji gospodarczej, opisu operacji oraz jej wartości, daty dokonania operacji, daty sporządzenia dowodu. Warto także przejrzeć podpisy, po to, aby sprawdzić, czy na dowodach zawarte są stwierdzenia sprawdzenia i zakwalifikowania dowodu do ujęcia w księgach rachunkowych przez:

- wskazanie miesiąca,

- wskazanie sposobu ujęcia dowodu w księgach rachunkowych (dekretacja),

- podpis osoby odpowiedzialnej za te wskazania.

Na dowodach powinny się także znaleźć podpisy osób dokonujących sprawdzenia dowodów pod względem merytorycznym i rachunkowym oraz zatwierdzenia do zapłaty.

Dowody księgowe wystawione w walutach obcych powinny zawierać przeliczenie ich wartości na walutę polską według odpowiedniego kursu obowiązującego w dniu przeprowadzenia operacji gospodarczej. Wynik przeliczenia powinien być zamieszczony bezpośrednio na dowodzie, a jeśli system informatyczny zapewnia automatyczne przeliczenie walut obcych na walutę polską, to wykonanie tego przeliczenia powinno być potwierdzone odpowiednim wydrukiem.

W przypadku stwierdzenia nieprawidłowości należy wyjaśnić powody ich powstania.

Przykłady:

1. Firma transportowa

-

Założenie: Firma przewozowa weryfikuje, czy wszystkie koszty związane z transportem w 2024 r. zostały ujęte w odpowiednim okresie.

- Treść: W styczniu 2025 r. księgowy znajduje fakturę za paliwo wystawioną i dotyczącą grudnia 2024 r. Faktura ta powinna być uznana za koszt poprzedniego roku, aby właściwie odzwierciedlić rzeczywiste koszty poniesione przez firmę w danym okresie. Faktura zostaje więc zaksięgowana na koncie 40-2 „Zużycie materiałów i energii” w roku 2024.

- Wniosek: Takie ujęcie zgodnie z zasadą memoriału zapewnia rzetelność sprawozdania finansowego oraz pozwala na poprawne planowanie budżetu na kolejne lata.

2. Firma budowlana

-

Założenie: Firma budowlana prowadzi liczne projekty i współpracuje z podwykonawcami, których faktury powinny być zaksięgowane zgodnie z datą zrealizowania prac.

- Treść: Księgowy znajduje po dniu bilansowym fakturę za usługi wykończeniowe wystawioną w grudniu 2024 r. Praca została zakończona w grudniu, dlatego koszt ten powinien zostać ujęty w księgach rachunkowych w roku 2024, na koncie 40-2 „Usługi obce”.

- Wniosek: Prawidłowe przypisanie kosztów do właściwego okresu zapewnia zgodność z zasadami rachunkowości i poprawność wyników finansowych.

3. Sieć sklepów spożywczych

-

Założenie: Firma handlowa sprzedająca produkty spożywcze weryfikuje faktury zakupowe i sprzedażowe przed zamknięciem roku, aby zapewnić prawidłowe ujęcie zarówno przychodów, jak i kosztów związanych ze sprzedażą w odpowiednim okresie.

- Treść: W styczniu 2025 r. księgowy znajduje fakturę zakupową za dostawę towaru o wartości 8000 PLN, wystawioną przez dostawcę w grudniu 2024 r. Towar ten został sprzedany i wydany klientowi jeszcze w grudniu 2024 r., generując przychód ze sprzedaży w wysokości 12 000 PLN. Księgowy ujmuje koszt zakupu na koncie 73-1 „Wartość sprzedanych towarów” oraz przychód na koncie 73-0 „Przychody ze sprzedaży towarów” w 2024 r., aby zapewnić współmierność kosztów i przychodów.

- Wniosek: Ujęcie zarówno kosztu zakupu, jak i przychodu ze sprzedaży w okresie, w którym nastąpiło wydanie towaru i realizacja sprzedaży, zapewnia zgodność z zasadą współmierności. Dzięki temu firma unika błędów w sprawozdaniu finansowym, a wynik finansowy rzetelnie odzwierciedla realną sytuację majątkową i finansową za 2024 r.

4. Firma IT

-

Założenie: Firma zajmująca się usługami IT dokonuje przeglądu faktur związanych z kosztami licencji i subskrypcji oprogramowania przed zamknięciem roku obrotowego.

- Treść: W styczniu 2025 r. księgowy odkrywa fakturę za licencję o wartości 5000 PLN, wystawioną w listopadzie 2024 r., dotyczącą oprogramowania wykorzystywanego przez firmę w 2024 r. Aby koszt ten był przypisany do właściwego okresu, księgowy ujmuje go na koncie 40-3 „Usługi obce” w 2024 r., co pozwala na ujęcie pełnych kosztów operacyjnych związanych z użytkowaniem oprogramowania w danym roku.

- Wniosek: Przypisanie kosztu licencji do roku 2024 zapewnia pełne odzwierciedlenie kosztów operacyjnych zgodnie z zasadą współmierności. Dzięki temu sprawozdanie finansowe prezentuje rzeczywiste koszty poniesione przez firmę na licencje i oprogramowanie, co jest kluczowe dla oceny rentowności i efektywności operacyjnej firmy IT za rok obrotowy 2024.

5. Producent części samochodowych

-

Założenie: Firma produkcyjna kontroluje faktury za zakup surowców, aby prawidłowo przyporządkować koszty do okresu.

- Treść: Odnaleziono fakturę na surowce wydane do zużycia podczas produkcji o wartości 50 000 PLN, wystawioną w grudniu 2024 r., która dotarła w styczniu 2025 r. Koszt ten zostaje zaksięgowany w bilansie roku 2024 na koncie 40-2 „Zużycie materiałów i energii” oraz równoległe na koncie 50 „Koszty produkcji podstawowej” w korespondencji z kontem 49 „Rozliczenie kosztów”.

- Wniosek: Rzetelne przypisanie kosztów pozwala firmie na uzyskanie rzeczywistego obrazu na temat produkcji w toku.

II. Przygotowanie inwentaryzacji

Inwentaryzacja aktywów i pasywów jest kluczowa, aby dokładnie zweryfikować stan posiadanych aktywów oraz pasywów. Celem inwentaryzacji jest zapewnienie, że w księgach rachunkowych stany magazynowe, należności i zobowiązania oraz inne aktywa i pasywa są zgodne ze stanem rzeczywistym.

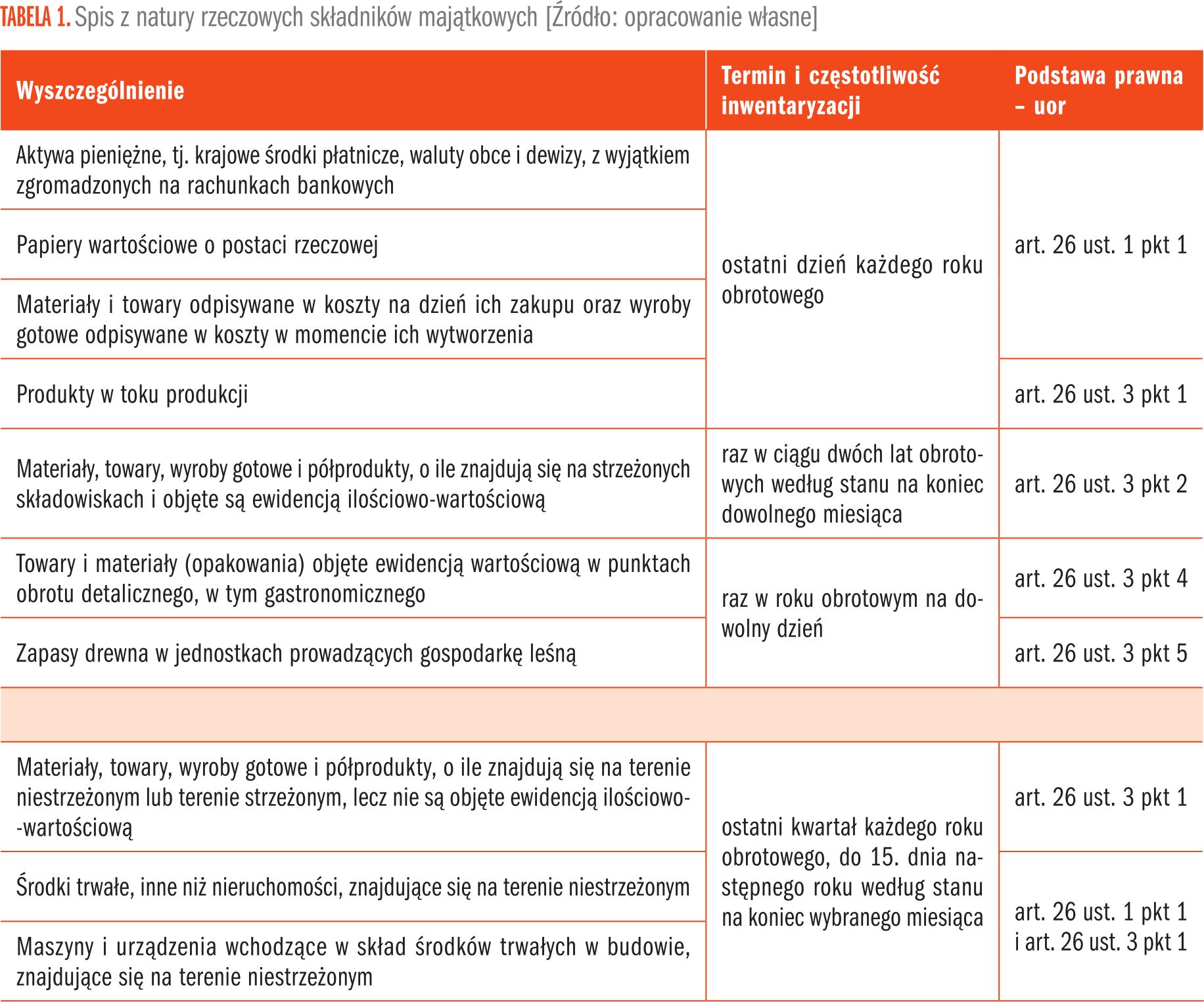

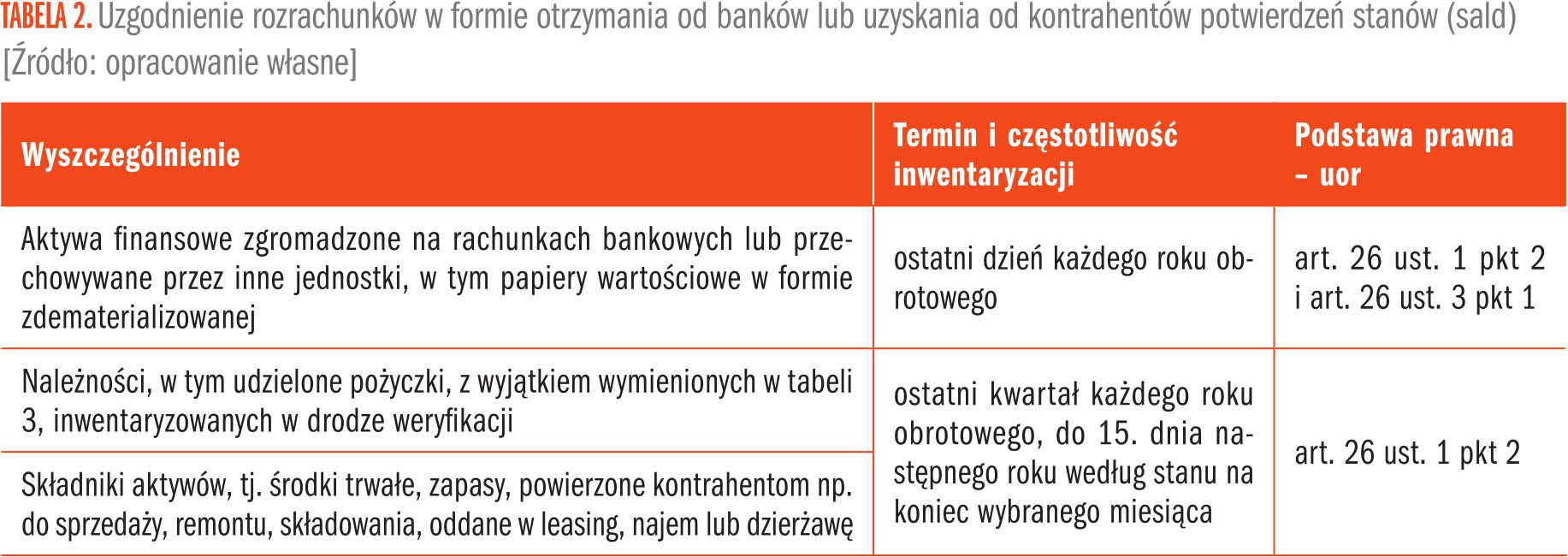

W zależności od rodzaju aktywów czy pasywów inwentaryzację przeprowadza się poprzez:

- spis z natury – w przypadku np. towarów, materiałów, środków trwałych oraz nieruchomości zaliczonych do inwestycji, maszyn i urządzeń wchodzących w skład środków trwałych w budowie,

- potwierdzenie salda – w przypadku np. należności od kontrahentów, aktywów finansowych zgromadzonych na rachunkach bankowych,

- porównanie danych ksiąg rachunkowych z odpowiednimi dokumentami i weryfikację wartości składników – w przypadku np. środków trwałych, do których dostęp jest znacznie utrudniony, gruntów oraz praw zakwalifikowanych do nieruchomości, należności spornych i wątpliwych.

Jak wspomniano wcześniej, inwentaryzację należy przeprowadzić na dzień bilansowy, przy czym inwentaryzację składników aktywów, z wyłączeniem aktywów pieniężnych, papierów wartościowych, produktów w toku produkcji oraz materiałów, towarów i produktów gotowych, można rozpocząć nie wcześniej niż trzy miesiące przed końcem roku obrotowego, tj. od 1 października 2024 r., a zakończyć do 15. dnia następnego roku, tj. 15 stycznia 2025 r.

W dniu inwentaryzacji konieczne jest przygotowanie zestawienia sald inwentaryzowanej grupy składników aktywów, zgodnie z postanowieniami art. 18 ust. 2 ustawy o rachunkowości.

Przy przeprowadzeniu inwentaryzacji warto zwrócić uwagę na zastosowaną metodę inwentaryzacji pod kątem ujęcia wszystkich istotnych pozycji. Różnice inwentaryzacyjne powinny natomiast zostać sprawdzone pod kątem prawidłowego ich rozliczenia i wprowadzenia do ksiąg rachunkowych.

Przykłady:

1. Sklep elektroniczny

-

Założenie: Sklep z elektroniką weryfikuje stan zapasów na koniec 2024 r.

- Treść: Podczas inwentaryzacji odkryto brak laptopa o wartości 3000 PLN, który nie znajduje się na stanie magazynowym. Różnica między kwotą zaewidencjonowaną w księgach rachunkowych a rzeczywistym stanem magazynowym jest zaksięgowana jako strata na koncie 76-1/3 „Inne koszty operacyjne”.

- Wniosek: Prawidłowa inwentaryzacja pozwala wykryć różnice i uniknąć zawyżenia wartości zapasów w bilansie.

2. Producent odzieży

- Założenie: Producent odzieży przeprowadza inwentaryzację materiałów, aby dostosować stan księgowy do rzeczywistości.

- Treść: Podczas inwentaryzacji ujawniono nadwyżkę materiałów o wartości 12 000 PLN. Nadwyżka jest zaksięgowana jako pozostały przychód operacyjny na koncie 76-0/4 „Inne przychody operacyjne”.

- Wniosek: Rzetelna inwentaryzacja pozwala firmie przedstawić realny stan materiałów w bilansie.

3. Magazyn logistyczny

-

Założenie: Magazyn przeprowadza inwentaryzację towarów, aby sprawdzić zgodność stanu magazynowego z księgowym.

- Treść: Podczas spisu inwentaryzacyjnego stwierdzono niedobór towarów o wartości 7000 PLN. Kwota ta jest księgowana jako strata na koncie 76-1/3 „Inne koszty operacyjne”.

- Wniosek: Inwentaryzacja umożliwia realistyczne przedstawienie stanu zapasów, eliminując nieprawidłowości w bilansie.

Pozostałe 65% artykułu dostępne jest dla zalogowanych użytkowników serwisu.

Jeśli posiadasz aktywną prenumeratę przejdź do LOGOWANIA. Jeśli nie jesteś jeszcze naszym Czytelnikiem wybierz najkorzystniejszy WARIANT PRENUMERATY.

Zaloguj Zamów prenumeratę Kup dostęp do artykułuMożesz zobaczyć ten artykuł, jak i wiele innych w naszym portalu Controlling 24. Wystarczy, że klikniesz tutaj.