Przy częściowej likwidacji środka trwałego wartość netto jest ustalana jako różnica między wartością początkową skorygowaną o wartość brutto odłączonej części a umorzeniem środka trwałego skorygowanym o wartość umorzenia dotyczącego odłączonej części.

Wartość odłączanej części należy ustalić na podstawie dokumentów źródłowych, a jeśli nie jest to możliwe – na podstawie wartości rynkowej. Natomiast kwotę umorzenia można wyliczyć na zasadzie proporcji.

Likwidacja środka trwałego

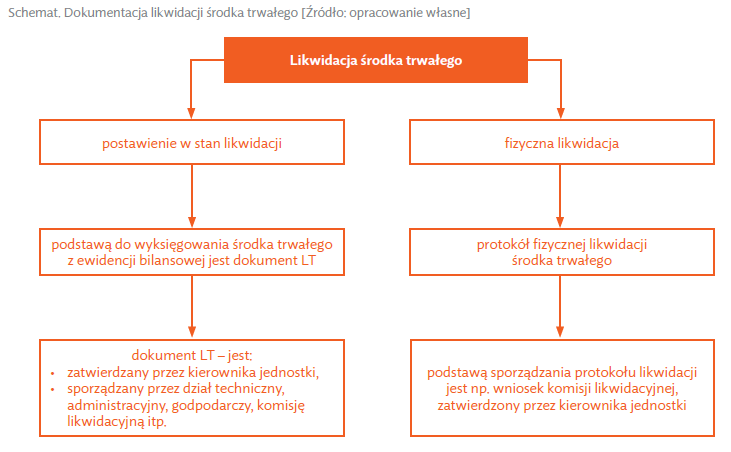

Likwidacja środka trwałego z reguły następuje w dwóch etapach:

- postawienie środka trwałego w stan likwidacji,

- fizyczna likwidacja środka trwałego.

Postawienie środka trwałego w stan likwidacji powinno być udokumentowane np. dowodem LT. Dokument ten jest podstawą do wyksięgowania środka trwałego z ewidencji bilansowej i do ujęcia go w ewidencji pozabilansowej, aż do momentu faktycznego zakończenia likwidacji. W dniu faktycznej likwidacji należy sporządzić protokół fizycznej likwidacji środka trwałego.

Postawienie środka trwałego w stan likwidacji jest podstawą do zaprzestania dokonywania od niego odpisów amortyzacyjnych. W myśl zapisów ustaw podatkowych należy zaprzestać dokonywania odpisów amortyzacyjnych od likwidowanego środka trwałego – począwszy od miesiąca następującego po miesiącu, w którym środek trwały został postawiony w stan likwidacji. Zatem ostatni odpis amortyzacyjny naliczany jest za miesiąc, w którym podjęto decyzję o postawieniu środka trwałego w stan likwidacji.

W przypadku likwidacji nie w pełni umorzonych środków trwałych należy przeanalizować, czy środki te nie utraciły przydatności gospodarczej. Nieumorzona część nie stanowi bowiem kosztów uzyskania przychodów, jeśli likwidacja nastąpiła na skutek zmiany rodzaju działalności. Kosztem podatkowym są tylko koszty związane z likwidacją środka trwałego, powstałe z innych przyczyn niż zmiana rodzaju działalności.

Warto także pamiętać o tym, że aby można było zaliczyć nieumorzoną część likwidowanego środka trwałego do kosztów podatkowych – nie wystarczy postawić go w stan likwidacji, lecz należy także dokonać faktycznej likwidacji.

Pozostałe 77% artykułu dostępne jest dla zalogowanych użytkowników serwisu.

Jeśli posiadasz aktywną prenumeratę przejdź do LOGOWANIA. Jeśli nie jesteś jeszcze naszym Czytelnikiem wybierz najkorzystniejszy WARIANT PRENUMERATY.

Zaloguj Zamów prenumeratę Kup dostęp do artykułuMożesz zobaczyć ten artykuł, jak i wiele innych w naszym portalu Controlling 24. Wystarczy, że klikniesz tutaj.