Jednym z zadań systemów pomiaru i raportowania na temat przedsiębiorstwa jest budowa narzędzi do skutecznej analizy coraz bardziej złożonych procesów i warunków działania biznesu. Od lat zainteresowanie takich systemów skupione jest na źródłach wartości rynkowej przedsiębiorstwa, za którą w konkurencyjnym otoczeniu odpowiedzialna jest marka.

Pojęcie marki doczekało się wielu definicji, klasyfikacji, analiz, opisów zastosowań w różnych obszarach społeczno-gospodarczych. W ujęciu prawnym stanowi chroniony znak (symbol), wyróżniający firmę lub jej produkt, w ujęciu marketingowym identyfikuje zespół cech produktu, w ujęciu ekonomicznym wpływa na relację jakości do ceny produktu, w ujęciu psychologicznym wpływa na percepcję produktu, czy wreszcie w ujęciu społecznym wpływa na skłonność do konsumpcji danego produktu. Marka, choć wydaje się pojęciem powszechnie zrozumiałym, napotyka jednak na ograniczenie przy próbie analizy czynników kreowania i zmiany wartości marki, którą można zaliczyć do zadań controllingu potencjału marki przedsiębiorstwa. Główną korzyścią z posiadania marki powinna być realizacja sprzedaży pod marką, przekładająca się na wzrost konkurencyjności przedsiębiorstwa i docelowo wzrost jego wartości rynkowej, poprzez:

- wzrost wolumenu sprzedaży,

- wzrost marży sprzedaży,

- wzrost rentowności sprzedaży,

- wzrost operacyjnych przepływów pieniężnych, determinowanych sprzedażą pod marką.

Celem artykułu jest prezentacja założeń budowy narzędzia controllingu potencjału marki przedsiębiorstwa, działającego w konkurencyjnych warunkach rynkowych.

Zasoby niematerialne w działalności przedsiębiorstwa

Każde przedsiębiorstwo, to:

- portfel posiadanych i wykorzystywanych w działalności aktywów,

- portfel biznesów (rodzajów prowadzonych w ramach przedsiębiorstwa działalności).

Powyższy podział pozwala przyporządkować do danego rodzaju prowadzonej działalności wykorzystywane w tym celu aktywa, podlegające w dalszej kolejności podziałowi na aktywa materialne, niematerialne, ludzkie. Aktywa są równe pasywom, stąd bilansowo wartości wyodrębnionych aktywów odpowiada wartość powiązanych z nimi kapitałów własnych i obcych. W ten sposób można ustalić wartość biznesów netto jako różnicę zaangażowanych w nie aktywów i finansujących je kapitałów obcych. Z zasady przedsiębiorstwo działa uzyskując regularne wpływy pieniężne, dzięki przyciągającej klientów marce i inwestując w kolejne wpływy pieniężne, w celu zachowania zdolności działania (utrzymywania dotychczasowych i przyciągania nowych klientów). Wpływy są ze sprzedaży pod efektywną marką. Marka jest sumą wszystkich działań biznesu. Od wartości marki zależy wielkość portfela klientów, którzy przynoszą firmie przychody i docelowo wpływy pieniężne. By wpływy rosły konieczne są inwestycje w markę. W praktyce to inwestycje w aktywa firmy, umożliwiające jej rozwój. Schemat 1 przedstawia markę jako determinantę wartości organizacji.

Według standardów zarządzania przez wartość, zarząd każdej firmy, w której występuje rozdzielenie funkcji właściciela od zarządu, jest z zasady rozliczany za:

- dynamikę wzrostu sprzedaży, zależną od polityki dywidend i finansowania,

- wzrost gotówkowej marży zysku z działalności operacyjnej, zależny od polityki cenowej i wolumenu sprzedaży oraz struktury kosztów stałych i zmiennych, wpływającej na marżę pokrycia,

- spadek efektywnej stopy opodatkowania, zależny od stosowanej w firmie optymalizacji podatkowej,

- realizację efektywnych inwestycji w aktywa firmy, zależnych od wyboru projektów generujących NPV > 0,

- minimalizację nakładów na kapitał obrotowy netto, zależny od cyklu konwersji gotówki w firmie (rotacji zapasów, należności i zobowiązań handlowych),

- optymalizację struktury kapitału, zależnej od dywersyfikacji źródeł i metod finansowania firmy,

- minimalizację średnioważonego kosztu kapitału firmy, zależnej od wyboru i efektywnego (niższego niż zwrot) wykorzystania kapitału obcego i własnego.

Działalność przedsiębiorstwa jest prowadzona poprzez wykorzystywanie zasobów. W każdej organizacji występują z zasady 4 grupy zasobów:

- materialne,

- niematerialne,

- ludzkie,

- kapitałowe.

Każdą grupę zasobów można powiązać z obszarami, procesami, działaniami przedsiębiorstwa, łącząc w ten sposób dany zasób z danym zadaniem (funkcją) w organizacji. Przykład powiązania zasobów niematerialnych organizacji z obszarem zadań w organizacji przedstawia tabela 1.

Powstająca w ten sposób macierz powiązań jest podstawą do identyfikacji i zarządzania zasobami niematerialnymi przedsiębiorstwa.

Powstająca w ten sposób macierz powiązań jest podstawą do identyfikacji i zarządzania zasobami niematerialnymi przedsiębiorstwa.

Rodzaje zasobów niematerialnych w działalności przedsiębiorstwa

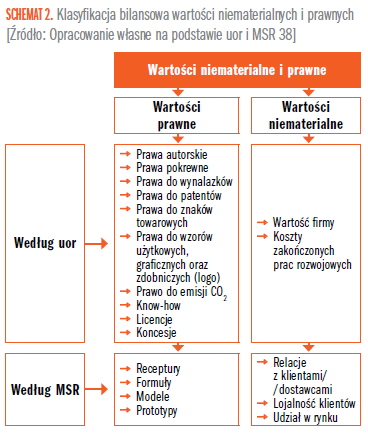

Wartości niematerialne i prawne to możliwe do identyfikacji niepieniężne składniki aktywów, nieposiadające postaci fizycznej (MSR 38). Klasyfikację bilansową wartości niematerialnych i prawnych przedstawia schemat 2.

Warunkiem uznania aktywa za wartości niematerialne i prawne jest:

- możliwość wyodrębnienia jako samodzielnego aktywa,

- powiązanie z tytułem prawnym do kontroli własności,

- możliwość wyceny i klasyfikacji bilansowej,

- posiadanie zdolności sprzedaży (zdolności zbywczej),

- posiadanie zdolności samodzielnego generowania identyfikowalnych, zgodnie z zasadami rachunkowości finansowej, korzyści ekonomicznych.

Nie zalicza się do wartości niematerialnych i prawnych:

- prawa z kontraktów finansowych,

- prawa wieczystego użytkowania gruntu,

- spółdzielczego prawa do lokalu,

- wytworzonych wartości niematerialnych i prawnych, w tym:

- wytworzonej marki,

- wytworzonej (wewnętrznej) wartości firmy,

- wytworzonych programów komputerowych,

- wytworzonego know-how,

- wytworzonych znaków towarowych,

- wydatków na:

- certyfikat ISO,

- domenę internetową.

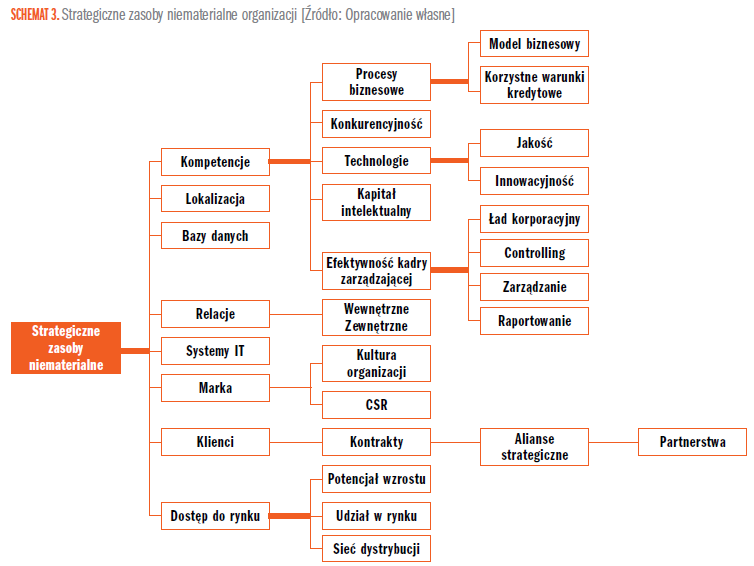

Wartości niematerialne i prawne nie podlegają ulepszeniu wg uor oraz nie podlegają aktualizacji wyceny wg uor. Obok typowych, bilansowych kategorii wartości niematerialnych i prawnych z zasady w każdej organizacji występują strategiczne zasoby niematerialne. Przykładowy katalog takich zasobów zawiera schemat 3.

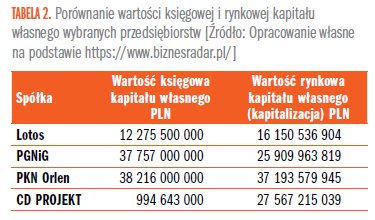

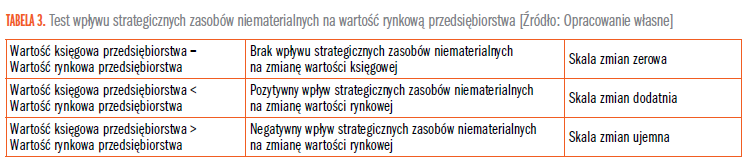

Strategiczne zasoby niematerialne powodują występowanie różnicy pomiędzy wartością rynkową a księgową przedsiębiorstwa, uzasadniającej posiadany potencjał strategicznych zasobów niematerialnych. Wielkość różnicy świadczy o wielkości potencjału, który może być zerowy, dodatni lub ujemny. W prostym ujęciu potencjał ten można zidentyfikować poprzez porównanie wartości rynkowej i księgowej kapitału własnego przedsiębiorstwa, co prezentuje tabela 2.

Strategiczne zasoby niematerialne powodują występowanie różnicy pomiędzy wartością rynkową a księgową przedsiębiorstwa, uzasadniającej posiadany potencjał strategicznych zasobów niematerialnych. Wielkość różnicy świadczy o wielkości potencjału, który może być zerowy, dodatni lub ujemny. W prostym ujęciu potencjał ten można zidentyfikować poprzez porównanie wartości rynkowej i księgowej kapitału własnego przedsiębiorstwa, co prezentuje tabela 2.

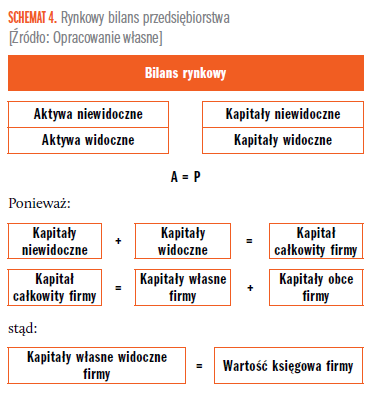

Gdy wartość rynkowa firmy jest większa od wartości księgowej firmy to powstaje wewnętrzna wartość firmy (goodwill), której nie widać (nie jest prezentowana) w sprawozdaniu finansowym. Wewnętrzna wartość firmy może się zamienić w nabytą wartość firmy, gdy przedsiębiorstwo zostaje nabyte przez inne przedsiębiorstwo. Cena nabycia wewnętrznej wartości firmy stanowi cenę nabycia wartości rynkowej przedsiębiorstwa i zależy od wartości strategicznych zasobów niematerialnych oraz możliwości ich wykorzystania w połączeniu z aktywami przedsiębiorstwa nabywającego. Przyjmując, że przedsiębiorstwo tworzą aktywa i kapitały widoczne sprawozdawczo (ewidencyjnie), to równolegle funkcjonują aktywa i kapitały niewidoczne sprawozdawczo (ewidencyjnie). Model takiej struktury przedsiębiorstwa przedstawia schemat 4.

Firmy, które mają zidentyfikowane strategiczne zasoby niematerialne mogą na tej podstawie ustalić ich udział w aktywach ogółem firmy i wpływ na tworzenie wartości rynkowej całej organizacji. Można wyróżnić następujące etapy takiego postępowania:

- Identyfikacja strategicznych zasobów niematerialnych organizacji.

- Pomiar udziału (ilościowego – liczba aktywów, wartościowego – wartość aktywów) zidentyfikowanych zasobów w aktywach ogółem organizacji.

- Wycena wartości rynkowej organizacji.

- Porównanie wartości rynkowej z wartością księgową organizacji.

- Ocena kierunku i skali (zakresu) wpływu zidentyfikowanych, strategicznych zasobów niematerialnych na wartość rynkową organizacji, przy założeniu istnienia:

- Zerowego wpływu i skali zmian wartości rynkowej wywołanej potencjałem strategicznych zasobów niematerialnych.

- Dodatniego (pozytywnego) wpływu, przy danej skali zmian, wartości rynkowej wywołanej potencjałem strategicznych zasobów niematerialnych.

- Ujemnego (negatywnego) wpływu, przy danej skali zmian, wartości rynkowej wywołanej potencjałem strategicznych zasobów niematerialnych.

Efektem powyższego testu może być sytuacja, że:

- Organizacja posiada strategiczne zasoby niematerialne, ale nie powodują one żadnych zmian w jej wartości księgowej (zerowy wpływ i skala zmian wartości rynkowej wywołanej potencjałem strategicznych zasobów niematerialnych).

- Organizacja posiada strategiczne zasoby niematerialne i powodują one pozytywne zmiany w jej wartości rynkowej (dodatni wpływ i skala zmian wartości rynkowej wywołanej potencjałem strategicznych zasobów niematerialnych).

- Organizacja posiada strategiczne zasoby niematerialne, ale powodują one negatywne zmiany w jej wartości rynkowej (ujemny wpływ i skala zmian wartości rynkowej wywołanej potencjałem strategicznych zasobów niematerialnych).

Przyjmując, że wartość przedsiębiorstwa jest identyfikowana poprzez wartość kapitału własnego oraz że wartość tego kapitału może być ustalana jako wartość rynkowa lub księgowa, w praktyce można ocenić wpływ posiadania/wykorzystania strategicznych zasobów niematerialnych na wartość przedsiębiorstwa, co prezentuje tabela 3.

Powyższe wskazuje, że firmy z dużym udziałem strategicznych zasobów niematerialnych mogą być w praktyce mniej warte rynkowo, niż firmy z mniejszym lub nawet zerowym udziałem powyższych zasobów. Uzasadniać to będzie zerowy lub negatywny wpływ tych zasobów na kreowanie wartości rynkowej firmy. Problemem jest obiektywny i maksymalnie zagregowany (prosty i przy minimalnej ilości parametrów) pomiar tego wpływu, w złożonych warunkach działania przedsiębiorstwa.

Powyższe wskazuje, że firmy z dużym udziałem strategicznych zasobów niematerialnych mogą być w praktyce mniej warte rynkowo, niż firmy z mniejszym lub nawet zerowym udziałem powyższych zasobów. Uzasadniać to będzie zerowy lub negatywny wpływ tych zasobów na kreowanie wartości rynkowej firmy. Problemem jest obiektywny i maksymalnie zagregowany (prosty i przy minimalnej ilości parametrów) pomiar tego wpływu, w złożonych warunkach działania przedsiębiorstwa.

Mimo że wynik powyższego testu, z uwagi na regulacje prawa bilansowego, nie znajduje odzwierciedlenia w sprawozdawczości finansowej, jest on kluczowy w ocenie potencjału rozwoju i pozycji rynkowej organizacji. Oprócz strategicznej informacji o wartości posiadanego biznesu pozwala zarządzać jego efektywnością w celu uzyskiwania oczekiwanej stopy zwrotu z angażowanego kapitału.

Narzędzie controllingu potencjału marki przedsiębiorstwa

Narzędzie controllingu potencjału marki przedsiębiorstwa powinno uwzględniać czynniki wewnętrzne i zewnętrzne oddziałujące na markę przedsiębiorstwa i czynniki, za które marka jest odpowiedzialna. Jak sprawdzić, czy marka firmy działa (realizuje swój cel)?

Marka ma przyciągnąć, utrzymać i pozwolić pozyskiwać nowych klientów firmy. Klienci firmy zapewniają firmie sprzedaż. Można to więc sprawdzić weryfikując okresowo sprzedaż, marżę sprzedaży i rentowność sprzedaży. Wartość, marża, rentowność sprzedaży jest funkcją popytu i podaży, za co odpowiada firma. Stąd za skuteczność wykorzystania marki odpowiada firma. Ponieważ sprzedaż wymaga finansowania konieczne jest dodatkowo uwzględnienie struktury i kosztu kapitału finansującego sprzedaż przedsiębiorstwa pod marką. Na tej podstawie można porównać zwrot z kapitału firmy z kosztem kapitału firmy, identyfikując wartość dodaną lub stratę (stopę zwrotu z kapitału firmy). Przyjmuje się, że kapitał firmy jest w całości powiązany z marką lub markami produktowymi firmy, stąd zwrot z kapitału i koszt kapitału firmy może być utożsamiany ze zwrotem i kosztem kapitału marki firmy.

Controlling potencjału marki powinien ułatwić decyzje:

- Czy należy kontynuować dotychczasową politykę (strategię) marketingową?

- Czy należy kontynuować dotychczasową politykę (strategię) cenową, w tym rabatową, dotyczącą skont, kredytów kupieckich, form/terminów płatności, innych warunków umów handlowych?

- Do jakich klientów firma powinna kierować ofertę produktową i docelowo realizować sprzedaż, jakich, jak i po jakim koszcie klientów pozyskiwać, utrzymywać, zwiększać ich portfel w ramach klientów aktywnych?

- Jakie technologie/innowacje firma powinna wykorzystywać w prowadzonej działalności, generującej sprzedaż?

- Jakie know-how jest źródłem/czynnikiem cenotwórczym, dostrzeganym przez klientów firmy?

- Przy jakim wolumenie firma osiągnie zakładane cele sprzedażowe?

- Przy jakim koszcie wytworzenia firma osiągnie zakładane cele sprzedażowe?

- Przy jakiej marży sprzedaży firma osiągnie zakładane cele sprzedażowe?

- Przy jakiej sile marki firma osiągnie zakładane cele sprzedażowe?

- Jakie czynniki rynkowe (z otoczenia) firmy, wpływają na utrzymanie/wzrost dynamiki sprzedaży?

Problem ilościowej analizy marki jest utrudniony:

- Niematerialnym charakterem tej kategorii aktywa,

- Niematerialnym charakterem głównych elementów (czynników) wyjaśniających istotę marki, jak:

- lojalność wobec marki,

- świadomość marki,

- użyteczność marki,

- postrzegana jakość związana z marką,

- rynek oddziaływania marki,

- skojarzenie z marką.

Bez względu na rozróżnianie marki korporacyjnej i produktowej, marka jest sygnałem dla klienta, informującym o firmie i jej produkcie. Pośród motywów wyceny marki, jak:

- Sprzedaż marki,

- Wynajęcie marki (oddanie do odpłatnego użytkowania),

- Udostępnienie marki w ramach umowy franczyzowej,

- Wniesienie marki jako aportu,

- Wykorzystanie marki jako zabezpieczenia zobowiązań,

- Oszacowanie wartości odszkodowania za bezpodstawne wykorzystanie marki,

- Analiza konkurencyjności (pozycji rynkowej) przedsiębiorstwa,

- Analiza rentowności produktów;

szczególnego znaczenia nabiera wartość i analiza potencjału marki. W naszym przykładzie będzie to potencjał do przyciągania, utrzymywania i zdolności pozyskiwania nowych klientów firmy.

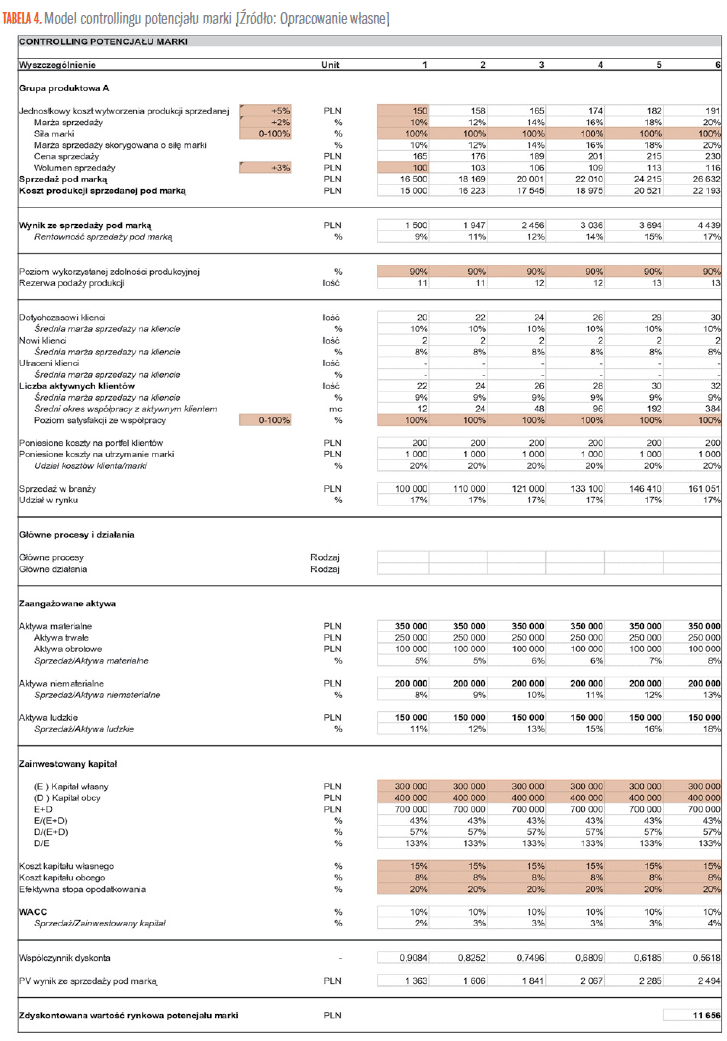

Prezentowany w tabeli 4 model controllingu potencjału marki przedsiębiorstwa opiera się na poniższych założeniach:

- Analizie poddano 6 okresów działalności firmy (w praktyce mogą to być miesiące, kwartały, lata).

- Analizie poddano 1 grupę produktową firmy, za której sprzedaż odpowiada jedna marka produktowa. W przypadku sprzedaży więcej niż jednej grupy produktowej, pod różnymi markami produktowymi, model wymaga odpowiedniego rozbudowania.

- W modelu nie uwzględniono porównania wielkości planowanych, wykonanych i analizy odchyleń, co z uwagi na charakter przykładu stanowi znaczne uproszczenie modelu.

- Jednostkowy koszt wytworzenia produkcji sprzedanej dla pierwszego okresu analizy pochodzi z danych historycznych lub bieżących firmy. W kolejnych okresach założono wzrost o 5%.

- Marża sprzedaży dla pierwszego okresu analizy pochodzi z danych historycznych lub bieżących firmy. W kolejnych okresach założono wzrost o 2%.

- Siłę marki założono na max. poziomie 100%. Siła marki oceniana jest z zasady ankietowo na próbie aktualnych lub potencjalnych klientów firmy według kryteriów:

- stabilność marki (lojalność względem marki, czas istnienia na rynku),

- percepcja marki (postrzeganie marki przez rynek),

- umiędzynarodowienie (trend i zasięg marki),

- ochrona (poziom zabezpieczeń prawnych).

- Marża sprzedaży skorygowana o siłę marki stanowi iloczyn marży sprzedaży i siły marki.

- Cena sprzedaży stanowi sumę jednostkowego kosztu wytworzenia produkcji sprzedanej i marży sprzedaży.

- Wolumen sprzedaży dla pierwszego okresu analizy pochodzi z danych historycznych lub bieżących firmy. W kolejnych okresach założono wzrost o 3%.

- Sprzedaż pod marką stanowi iloczyn ceny i wolumenu sprzedaży.

- Koszt produkcji sprzedanej pod marką stanowi iloczyn jednostkowego kosztu wytworzenia produkcji sprzedanej i wolumenu sprzedaży.

- Wynik ze sprzedaży pod marką stanowi różnicę pomiędzy sprzedażą pod marką a kosztem wytworzenia produkcji sprzedanej.

- Poziom wykorzystanej zdolności produkcyjnej założono na stałym poziomie 90%, przyjmując 10% rezerwy wykorzystania zdolności produkcyjnej (dopuszczalny poziom strat produkcyjnych w wyniku niepełnej wydajności produkcji).

- Rezerwa podaży produkcji stanowi iloraz wolumenu sprzedaży i różnicy pomiędzy poziomem wykorzystanej zdolności produkcyjnej i wolumenem sprzedaży. Rezerwa identyfikuje możliwą dodatkowo (ponad założony poziom wykorzystanej zdolności produkcyjnej) do wyprodukowania ilość produktów przy uwzględnieniu 100% wykorzystania zdolności produkcyjnej.

- Dotychczasowi klienci stanowią założoną liczbę dotychczasowych klientów firmy w okresie.

- Średnia marża sprzedaży na kliencie dotychczasowym jest zakładaną marżą na tej grupie klientów, ustalaną w praktyce według przyjętej wewnętrznie formuły.

- Nowi klienci stanowią założoną liczbę nowych klientów firmy w okresie.

- Średnia marża sprzedaży na kliencie nowym jest zakładaną marżą na tej grupie klientów, ustalaną w praktyce według przyjętej wewnętrznie formuły.

- Utraceni klienci stanowią założoną liczbę utraconych klientów firmy w okresie.

- Średnia marża sprzedaży na utraconych klientach jest zakładaną marżą na tej grupie klientów, ustalaną w praktyce według przyjętej wewnętrznie formuły.

- Liczba aktywnych klientów stanowi sumę dotychczasowych i nowych klientów, pomniejszoną o liczbę klientów utraconych.

- Średnia marża sprzedaży na aktywnych klientach stanowi średnią z marży uzyskiwanej na klientach dotychczasowych, nowych i utraconych.

- Średni okres współpracy z aktywnym klientem jest zakładany na podstawie danych historycznych lub bieżących i prognozowany narastająco.

- Poziom satysfakcji ze współpracy jest ustalany na podstawie oceny ankietowej na posiadanej grupie klientów i stanowi podstawę do weryfikacji wielkości siły marki i marży sprzedaży.

- Poniesione koszty na portfel klientów stanowią zakładane wydatki w okresie na pozyskanie, utrzymanie, powiększanie portfela klientów z uwzględnieniem kosztów utraty/odejścia klienta.

- Poniesione koszty na markę stanowią zakładane wydatki w okresie na rozwój marki i nie są elementem kosztu wytworzenia produkcji sprzedanej.

- Udział kosztów klienta i marki wyjaśnia skalę i efektywność nakładów na portfel klienta względem utrzymania marki.

- Sprzedaż w branży założono na podstawie hipotetycznych informacji rynkowych.

- Udział w rynku stanowi iloraz sprzedaży pod marką i sprzedaży w branży.

- Główne procesy i działania należy uzupełnić na podstawie analizy procesowej (mapy procesów i działań) w firmie. Pozwoli to na identyfikację i porównanie skali i efektywności zaangażowania procesowego w wykorzystanie marki w działalności dla danej grupy produktowej.

- Zaangażowane aktywa założone są w oparciu o dane historyczne lub bieżące i na tej podstawie prognozowane, w podziale na grupy aktywów, w celu identyfikacji ich rentowności względem rentowności sprzedaży pod marką. Ta część analizy pozwala porównać rentowności osiągane z wykorzystania danej grupy aktywów i osiągane z bezpośrednich procesów sprzedażowych. Istotna jest w tym obszarze poprawna wycena rynkowa poszczególnych elementów grup aktywów, w celu uzyskania informacji o rentowności rynkowej, a nie księgowej.

- Zainwestowany kapitał, analogicznie jak w przypadku zaangażowanych aktywów, stanowi zakładane i prognozowane kapitały własne i obce finansujące sprzedaż pod marką. Po uwzględnieniu założonego dodatkowo kosztu kapitału możliwe jest oszacowanie średnioważonego kosztu kapitału stanowiącego stopę dyskonta w rachunku wartości bieżącej zdyskontowanych przepływów pieniężnych ze sprzedaży pod marką. W analizie pominięto niektóre typowe elementy wolnych przepływów pieniężnych z działalności operacyjnej, jak np. nakłady na aktywa trwałe, amortyzację lub nakłady na kapitał obrotowy netto, przyjmując ograniczony wpływ marki produktowej firmy na te elementy przepływów.

- Współczynnik dyskonta został obliczony według formuły 1/(1+WACC)^n.

- PV (zaktualizowany) wynik ze sprzedaży pod marką stanowi iloczyn wyniku ze sprzedaży pod marką i właściwego współczynnika dyskonta.

- Zdyskontowana wartość rynkowa potencjału marki stanowi sumę okresowych zaktualizowanych wyników ze sprzedaży pod marką i pozwala monitorować zmianę wartości potencjału marki z perspektywy odpowiedzialności za pozyskanie, utrzymanie i powiększanie portfela klientów firmy.

Opracowany model ma charakter wprowadzający do problematyki i wymaga bieżącej aktualizacji, rozbudowy i okresowej modyfikacji, zależnej od zmian modelu biznesowego i skali oraz struktury procesów oraz zasobów i kapitałów firmy. Model, w proponowanym kształcie pozwala na szybkie i względnie proste analizowanie głównych trendów w organizacji, w obszarze determinowanym przez markę produktową firmy. Przykładowo skuteczność marki powinna generować:

- Co najmniej stałą okresowo i długoterminowo rosnącą marżę sprzedaży przy malejącym koszcie jednostkowym wytworzenia produkcji sprzedanej,

- Co najmniej stałą okresowo i długoterminowo rosnącą siłę marki,

- Co najmniej stałą okresowo i długoterminowo rosnącą rentowność sprzedaży pod marką,

- Malejący udział kosztów marki wobec kosztów klienta,

- Co najmniej stały udział w rosnącym konkurencyjnie rynku,

- Minimalizację procesów i działań angażujących markę i wykorzystywanych przez markę do generowania wyniku ze sprzedaży pod marką,

- Minimalizację aktywów i kapitałów związanych z marką w procesie generowania wyniku ze sprzedaży pod marką,

- Stabilizację i docelowo wzrost wartości rynkowej potencjału marki, przekładającą się na wzrost stopy zwrotu z kapitału wobec kosztu kapitału firmy.

Zakończenie

Marka jest kluczowym aktywem organizacji. Odpowiada za sprzedaż, wpływy, zyski i ostatecznie rozwój przedsiębiorstwa. Złożony i niematerialny charakter marki utrudnia klasyczny controlling, zarówno samej marki, jak i procesów, w które marka jest angażowana i procesów, które marka angażuje zasoby organizacji w ramach działalności gospodarczej przedsiębiorstwa. Celem artykułu była prezentacja założeń budowy narzędzia controllingu potencjału marki przedsiębiorstwa działającego w warunkach rynkowych. Zaproponowany model ograniczył się do głównych obszarów, czynników i założeń analizy potencjału marki, głównie w wymiarze wartościowym, z uwagi na łatwość podejmowania decyzji na danych ilościowych. Narzędzie może być przydatne do okresowej oceny decyzji biznesowych firmy w warstwie zarówno operacyjnej, jak i strategicznej oraz stanowić podstawę do wykorzystania jako element systemu zarządzania wartością organizacji z perspektywy angażującego kapitał inwestora.

Możesz zobaczyć ten artykuł, jak i wiele innych w naszym portalu Controlling 24. Wystarczy, że klikniesz tutaj.