Analiza projektu inwestycyjnego wymaga nie tylko bardzo obszernej wiedzy finansowej, lecz również wiedzy technicznej, bowiem wszelkie obliczenia dokonuje się w arkuszu kalkulacyjnym Excel. Wraz z rozwojem kolejnych wersji, Excel zaproponował kilka podstawowych, z punktu widzenia inwestycji, funkcji do wykorzystania przy ocenie projektu inwestycyjnego. Funkcje te to XNPV, XIRR oraz MIRR i odnoszą się do trzech kluczowych metryk obliczanych i analizowanych przy okazji oceny projektu. Niniejszy artykuł porusza kwestię budowy funkcji, ale również aspekty teoretyczne, jak istotę oraz wady i zalety kluczowych mierników.

Krótkie wprowadzenie teoretyczne do oceny projektów inwestycyjnych

Analitycy i inwestorzy, chcąc dokonać oceny projektu inwestycyjnego, skupiają się najczęściej na trzech podstawowych miarach. Są to:

- Wartość bieżąca netto (NPV) – obliczamy, dyskontując przyszłe przepływy pieniężne i odejmując od nich poniesione nakłady inwestycyjne. Jeśli NPV jest dodatnie, to znaczy, że projekt jest opłacalny.

- Wewnętrzna stopa zwrotu (IRR) – stopa procentowa, przy której wartość NPV = 0. Krótko mówiąc, jest to minimalna stopa zwrotu, przy której wychodzimy na zero.

- Modyfikowana wewnętrzna stopa zwrotu (MIRR) – jest to modyfikacja wskaźnika IRR, a zarazem stopa dyskontowa, dla której wartość końcowa inwestycji jest równa zaktualizowanej wartości nakładów inwestycyjnych. Jeśli MIRR jest większe od kosztu kapitału, to projekt jest opłacalny.

Funkcja XNPV – analiza Net Present Value przy nieregularnych przepływach pieniężnych

XNPV (Extended Net Present Value) to funkcja Excela, która umożliwia obliczenie wartości bieżącej netto dla przepływów pieniężnych o nieregularnych odstępach czasu. Tradycyjna funkcja NPV zakłada równe okresy między przepływami, natomiast jej nowsza wersja – funkcja XNPV – pozwala uwzględnić dokładne daty przepływów. Jest to oczywiście zmiana na plus z punktu widzenia użytkownika, bowiem rzadkością są projekty z regularnymi, przewidywalnymi przepływami. Z wady tej funkcji narodziła się właśnie funkcja XNPV. Spójrzmy na składnię:

=XNPV(stopa dyskontowa, przepływy, daty)

Stopa dyskontowa: jest to zakładana roczna stopa zwrotu, na podstawie której wartości przepływów są dyskontowane do wartości dzisiejszej.

Przepływy: jest to zakres danych zawierający wartości przepływów pieniężnych. Pierwsza wartość powinna być ujemna (koszt początkowy), a pozostałe dodatnie (przychody) lub ujemne (koszty).

Daty: zakres danych zawierający daty każdego przepływu.

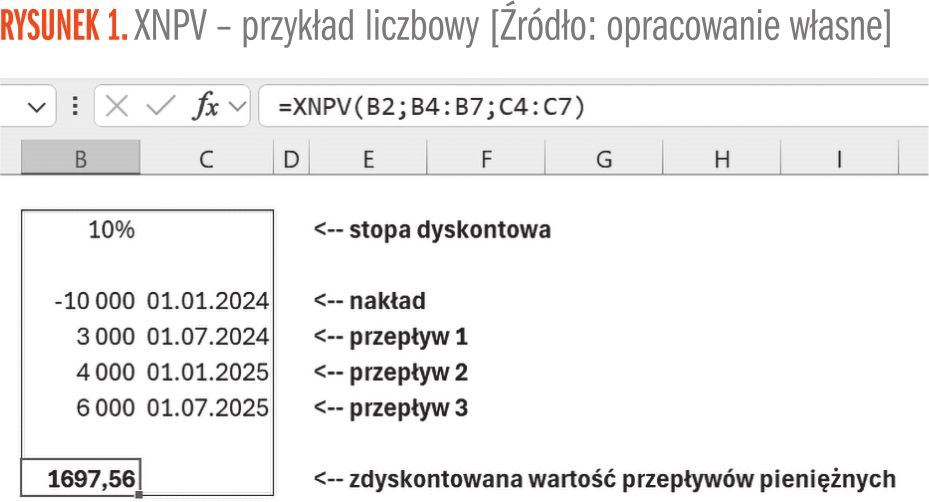

Funkcja XNPV – przykład liczbowy

Załóżmy, że mamy ocenić wartość NPV dla projektu, który wymaga inwestycji początkowej w kwocie 10.000 zł w dniu 1.01.2024 przy rocznej stopie dyskontowej 10% oraz generuje następujące przepływy pieniężne:

- 3000 zł – 1.07.2024

- 4000 zł – 1.01.2025

- 6000 zł – 1.07.2025

Używając formuły XNPV, należy uważać na chronologię. Należy ułożyć zestaw danych według dat, rozpoczynając od najwcześniejszego przepływu.

Zalety funkcji XNPV

-

Dokładność przy nieregularnych przepływach pieniężnych: XNPV pozwala uwzględnić dokładne daty przepływów pieniężnych, co zwiększa precyzję wyliczeń w przypadku projektów, które nie mają regularnych przepływów, np. kwartalnych lub półrocznych. Pozwala to uniknąć sytuacji, w której ocena projektu jest deprecjonowana z racji przyjęcia założenia stałych, regularnych przepływów.

Pozostałe 70% artykułu dostępne jest dla zalogowanych użytkowników serwisu.

Jeśli posiadasz aktywną prenumeratę przejdź do LOGOWANIA. Jeśli nie jesteś jeszcze naszym Czytelnikiem wybierz najkorzystniejszy WARIANT PRENUMERATY.

Zaloguj Zamów prenumeratę Kup dostęp do artykułuMożesz zobaczyć ten artykuł, jak i wiele innych w naszym portalu Controlling 24. Wystarczy, że klikniesz tutaj.