Zgodnie z zapisami ustawy o rachunkowości towary to rzeczowe aktywa obrotowe nabyte w celu odprzedaży w stanie nieprzetworzonym. Prezentujemy przegląd metod i zasad wyceny towarów w księgach rachunkowych.

Towarami są towary handlowe, materiały podstawowe i pomocnicze, półwyroby (półfabrykaty), wyroby gotowe, braki i odpady oraz materiały przyjęte od zamawiających do przerobu lub obróbki.

Towary handlowe to wyroby przeznaczone do sprzedaży w stanie nieprzerobionym. Towarami handlowymi są również produkty uboczne uzyskiwane przy prowadzeniu działów specjalnych produkcji rolnej.

Wycena towarów

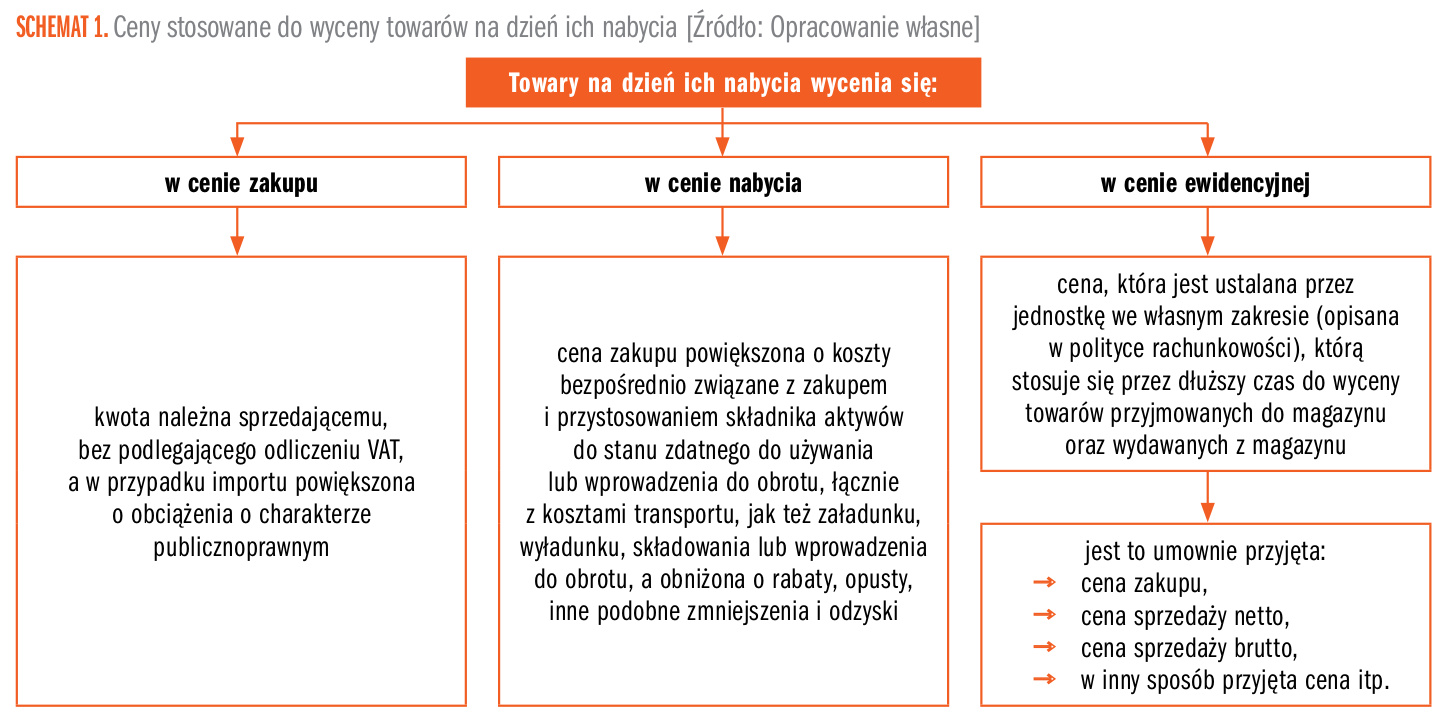

Zakup towarów ewidencjonuje się na koncie „Towary”. Przyjęcie towarów do magazynu wycenia się na dzień ich nabycia:

- w cenach zakupu,

- w cenach nabycia,

- w cenach ewidencyjnych,

- w cenie przyjętej w umowie, która służy tylko do ewidencji zapasów towarów.

Ceny ewidencyjne to ceny indywidualnie ustalane przez podmiot gospodarczy we własnym zakresie, które stosuje się przez dłuższy czas do wyceny towarów przyjmowanych do magazynu oraz wydawanych z magazynu. Wybrany sposób wyceny towarów jednostka powinna opisać w polityce rachunkowości.

Wartość ceny ewidencyjnej towarów może być wyliczona na podstawie: cen zakupu, cen sprzedaży netto, cen sprzedaży brutto lub może to być umownie przyjęta kwota służąca jedynie do ewidencji zapasów towarów.

Różnica między ceną ewidencyjną towarów a ceną zakupu lub nabycia stanowi odchylenie kredytowe lub debetowe od ceny ewidencyjnej.

W bilansie odchylenia te korygują wartość towarów ujętych na koncie „Towary” i w efekcie wartość towarów jest doprowadzona do ich ceny zakupu lub nabycia. Odchylenia, w zależności od ich charakteru, mogą:

- zwiększać wartość towarów – odchylenia debetowe,

- zmniejszać wartość towarów – odchylenia kredytowe.

W praktyce ceny ewidencyjne najczęściej są stosowane przez jednostki handlowe. W tych jednostkach cena ewidencyjna jest ustalona na poziomie ceny sprzedaży brutto, zawierającej marżę detaliczną oraz VAT w wysokości podatku należnego.

Zatem w przypadku stosowania ceny ewidencyjnej na poziomie ceny sprzedaży brutto odchylenia od cen ewidencyjnych towarów występują jako:

- odchylenia kredytowe z tytułu zarezerwowanej w cenie sprzedaży brutto marży,

- odchylenia kredytowe z tytułu VAT na poziomie podatku należnego.

Odchylenia te pomniejszają wykazywaną w bilansie wartość towarów.

Obniżenie wartości użytkowej lub handlowej towarów wiąże się z ustaleniem nowej, niższej ich ceny sprzedaży. Obniżka cen powoduje obniżenie uprzednio zarezerwowanej w tych cenach marży oraz VAT. Taka obniżka marży i podatku VAT jest tylko zmianą ceny ewidencyjnej i nie stanowi utraty wartości towarów. Utrata wartości zachodzi wówczas, gdy nowa, obniżona wartość towaru jest niższa od ceny zakupu towaru. Jednostka ma wtedy podstawę do dokonania odpisu aktualizującego wartość towarów, którym obciąża „Pozostałe koszty operacyjne”.

Pozostałe 85% artykułu dostępne jest dla zalogowanych użytkowników serwisu.

Jeśli posiadasz aktywną prenumeratę przejdź do LOGOWANIA. Jeśli nie jesteś jeszcze naszym Czytelnikiem wybierz najkorzystniejszy WARIANT PRENUMERATY.

Zaloguj Zamów prenumeratę Kup dostęp do artykułuMożesz zobaczyć ten artykuł, jak i wiele innych w naszym portalu Controlling 24. Wystarczy, że klikniesz tutaj.