Od 1 stycznia 2024 r. część sprzedawców ma obowiązek pobierać opłaty za produkty jednorazowego użytku z tworzyw sztucznych. W opracowaniu omawiamy ten obowiązek oraz podatkowe skutki pobierania takich opłat wraz z ich ewidencją księgową. W opracowaniu uwzględniono stanowisko MF z 28 marca 2024 r.

Obowiązek poboru opłaty za produkty jednorazowego użytku z tworzyw sztucznych

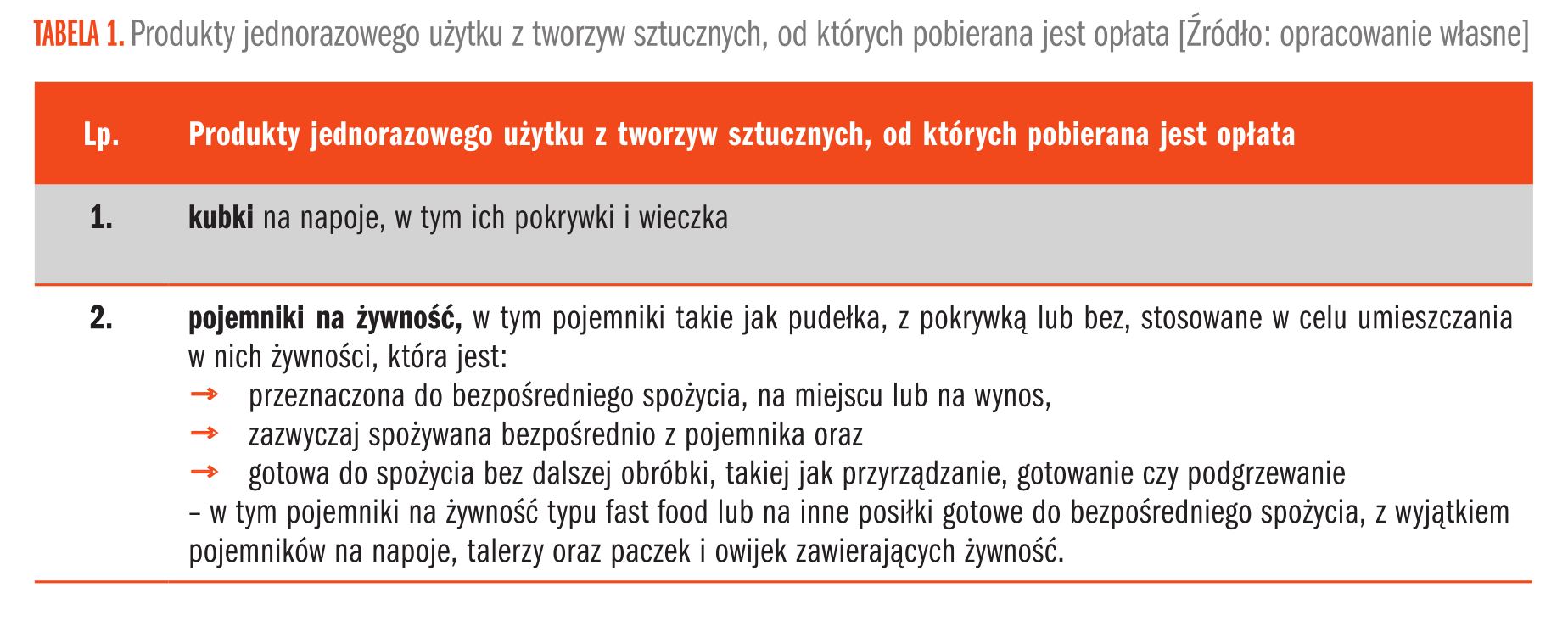

Na podstawie art. 3b ust. 1 ustawy z 11 maja 2001 r. o obowiązkach przedsiębiorców w zakresie gospodarowania niektórymi odpadami oraz o opłacie produktowej (dalej jako ustawa) od 1 stycznia 2024 r. przedsiębiorcy prowadzący jednostki handlu detalicznego, hurtowego oraz jednostki gastronomiczne, w których są oferowane określone przepisami produkty jednorazowego użytku z tworzyw sztucznych (zob. tabelę), będące opakowaniami, lub napoje lub żywność pakowane przez tego przedsiębiorcę w te produkty, obowiązani są do pobierania opłaty od użytkownika końcowego nabywającego te produkty lub napoje lub żywność w tych produktach. Obowiązek ten obciąża również przedsiębiorców pakujących i oferujących – za pomocą urządzenia vendingowego, w tym umieszczonego także w miejscach innych niż jednostki handlu detalicznego, jednostki handlu hurtowego lub jednostki gastronomiczne – napoje lub żywność w produktach jednorazowego użytku z tworzyw sztucznych (zob. art. 3b ust. 2 ustawy).

Wysokość opłaty określona została przepisami rozporządzenia Ministra Klimatu i Środowiska z 7 grudnia 2023 r. w sprawie stawek opłaty za produkty jednorazowego użytku z tworzyw sztucznych będących opakowaniami (Dz. U. z 2023 r. poz. 2679). Wynosi ona:

- 0,20 zł – w przypadku kubków na napoje, w tym ich pokrywek i wieczek,

- 0,25 zł – w przypadku pojemników na żywność.

Pobieranie opłat. Pobrane opłaty, o których mowa, obowiązani przedsiębiorcy wnoszą na odrębny rachunek bankowy prowadzony przez marszałka województwa właściwego ze względu na miejsce jej pobrania, w terminie do 15 marca roku następującego po roku kalendarzowym, w którym została pobrana (zob. art. 3d ustawy).

W przypadku gdy obowiązani do tego przedsiębiorcy nie wnieśli opłaty albo wnieśli niższą od należnej, marszałek województwa określa, w drodze decyzji, wysokość zaległości z tytułu tej opłaty, stosując stawkę opłaty z roku kalendarzowego, w którym dany przedsiębiorca był obowiązany do pobrania opłaty (zob. art. 3e ust. 1 ustawy).

W przypadku niewykonania tej decyzji marszałek województwa ustala, w drodze decyzji, dodatkową opłatę w wysokości odpowiadającej 50% kwoty niewniesionej opłaty (zob. art. 3e ust. 2 ustawy). Terminy uiszczenia zaległości z tytułu opłaty oraz uiszczenia dodatkowej opłaty wynoszą 14 dni od dnia, w którym decyzje ustalające ich wysokość stały się ostateczne (zob. art. 3e ust. 3 ustawy).

Prowadzenie ewidencji. Obowiązani do pobierania przedmiotowej opłaty przedsiębiorcy mają również obowiązek prowadzenia ewidencji liczby nabytych i wydanych użytkownikom końcowym podlegających opłacie produktów jednorazowego użytku z tworzyw sztucznych w danym roku kalendarzowym. Ewidencję można prowadzić w postaci papierowej albo elektronicznej (zob. art. 3h ust. 1 ustawy). Przedsiębiorcy prowadzący więcej niż jedną jednostkę handlu detalicznego, jednostkę handlu hurtowego lub jednostkę gastronomiczną mają obowiązek prowadzić tę ewidencję oddzielnie dla poszczególnych jednostek (zob. art. 3h ust. 2 ustawy). Informacje zawarte w przedmiotowych ewidencjach przedsiębiorcy obowiązani są przechowywać przez pięć lat, licząc od końca roku kalendarzowego, którego informacje dotyczą (zob. art. 3h ust. 4 ustawy).

Składanie rocznych sprawozdań. Ponadto obowiązani do pobierania przedmiotowej opłaty przedsiębiorcy obowiązani są składać roczne sprawozdania zawierające informacje, o których mowa w art. 73 ust. 2 pkt 3a ustawy z 14 grudnia 2012 r. o odpadach, na zasadach i w trybie określonym w ustawie o odpadach (zob. art. 3h ust. 3 ustawy). Sprawozdania takie obejmują m.in. dane o liczbie nabytych i wydanych przez tych przedsiębiorców użytkownikom końcowym (odpłatnie lub nieodpłatnie) podlegających opłacie produktów jednorazowego użytku z tworzyw sztucznych.

Opłata za produkty jednorazowego użytku z tworzyw sztucznych a VAT

Podstawą opodatkowania podatkiem VAT jest co do zasady wszystko, co stanowi zapłatę, którą dokonujący dostawy towarów lub usługodawca otrzymał lub ma otrzymać z tytułu sprzedaży od nabywcy, usługobiorcy lub osoby trzeciej (zob. art. 29a ust. 1 ustawy o VAT). Jak przy tym stanowi art. 29a ust. 6 pkt 1 ustawy o VAT, podstawa opodatkowania obejmuje podatki, cła, opłaty i inne należności o podobnym charakterze, z wyjątkiem kwoty podatku VAT.

Opłaty te stanowią zatem element podstawy opodatkowania z tytułu dokonywania dostaw towarów lub świadczenia usług, których dotyczą, a więc powinny być wkalkulowywane w ich cenę i opodatkowywane VAT według właściwej dla nich stawki.

Prowadzi to do wniosku, że opłaty za produkty jednorazowego użytku z tworzyw sztucznych nie powinny być wykazywane jako odrębna pozycja na fakturach i paragonach, lecz treści tych dokumentów powinny być wkalkulowywane w cenę produktów, których dotyczą. W przypadku produktów sprzedawanych w podlegających tej opłacie opakowaniach oraz bez takich opakowań oznacza to co do zasady konieczność stosowania na fakturach i paragonach dwóch cen – zawierających opłatę oraz niezawierających opłaty za produkty jednorazowego użytku z tworzyw sztucznych.

Przykład

Podatnik prowadzi punkt z hamburgerami, których sprzedaż opodatkowana jest VAT według stawki 8%. Standardowo hamburgery są sprzedawane bez plastikowego opakowania, jednak na życzenie klient może je otrzymać zapakowane w takie opakowanie. Cena hamburgera wynosi 23 zł brutto.

Klient A nabył hamburgera bez opakowania plastikowego. Sprzedaż tego hamburgera podatnik powinien zafiskalizować jako sprzedaż opodatkowaną stawką 8% za kwotę 23 zł brutto (tj. 21,30 zł netto + 1,70 zł VAT).

Klient B nabył hamburgera wraz z plastikowym opakowaniem. Jeżeli podatnik nie zdecyduje się na wzięcie „na siebie” kosztu opłaty za produkty jednorazowego użytku z tworzyw sztucznych, powinien sprzedaż hamburgera zafiskalizować jako sprzedaż opodatkowaną stawką 8% za kwotę 23,27 zł brutto (tj. 21,55 zł netto + 1,72 zł VAT).

Należy przyjąć, że nie ma przeszkód, aby podatnicy brali „na siebie” koszt opłaty za produkty jednorazowego użytku z tworzyw sztucznych (czyli odpowiednio obniżali cenę produktów sprzedawanych w opakowaniach). W ten sposób mogą uniknąć konieczności stosowania dwóch cen na paragonach i fakturach.

Przykład

Wróćmy do poprzedniego przykładu. Załóżmy, że podatnik wziął „na siebie” koszt opłaty za produkty jednorazowego użytku z tworzyw sztucznych, którą obowiązany jest pobrać, dokonując sprzedaży na rzecz klienta B. W takim przypadku sprzedaż hamburgera wraz z opakowaniem podatnik powinien zafiskalizować jako sprzedaż opodatkowaną stawką 8% za kwotę 23 zł brutto (tj. 21,30 zł netto + 1,70 zł VAT). Zysk klienta z tytułu sprzedaży hamburgera będzie o 0,25 zł niższy, gdyż w tym scenariuszu kwota netto zawiera pobieraną przez podatnika opłatę za produkty jednorazowego użytku z tworzyw sztucznych.

Pozostałe 65% artykułu dostępne jest dla zalogowanych użytkowników serwisu.

Jeśli posiadasz aktywną prenumeratę przejdź do LOGOWANIA. Jeśli nie jesteś jeszcze naszym Czytelnikiem wybierz najkorzystniejszy WARIANT PRENUMERATY.

Zaloguj Zamów prenumeratę Kup dostęp do artykułuMożesz zobaczyć ten artykuł, jak i wiele innych w naszym portalu Controlling 24. Wystarczy, że klikniesz tutaj.