Racjonalne inwestowanie w dłużne papiery wartościowe wymaga umiejętności wyznaczenia spodziewanej rentowności z tytułu ich zakupu. W momencie podejmowania decyzji zarówno o zakupie, jak i sprzedaży papieru wartościowego o charakterze dłużnym należy określić jego rentowność w oparciu o informacje dotyczące prognozowanych przyszłych przepływów z tytułu posiadania tego papieru. Znając rentowność papieru wartościowego, można określić, czy jego cena jest odpowiednia i na tej podstawie dokonać wyboru najkorzystniejszej oferty.

Dłużne papiery wartościowe, nazywane wierzycielskimi, obligują wystawcę do dokonania określonych płatności względem posiadacza takiego instrumentu. Przykładami tego rodzaju papierów wartościowych są obligacje, bony skarbowe czy listy zastawne. Aby wyznaczyć rentowność instrumentu dłużnego, należy określić wielkość oraz termin otrzymania przepływów pieniężnych z tytułu posiadania danego instrumentu finansowego.

Poniżej przedstawiono wybrane funkcje finansowe służące do ustalania stopy zwrotu dla inwestorów papierów wartościowych o charakterze dłużnym.

1. Formuła RENTOWNOŚĆ

Funkcja RENTOWNOŚĆ pozwala na określenie stopy zwrotu papieru wartościowego z tytułu wypłacanych odsetek. Jej formuła obliczeniowa przedstawia się następująco:

RENTOWNOŚĆ(rozliczenie;data_spłaty;stopa;kwota;wykup;częstotliwość;[podstawa])

Chcąc wyznaczyć rentowność wierzycielskiego papieru wartościowego, należy uzupełnić powyższe zakresy w następujący sposób:

Krok 1. W zakresie rozliczenia należy podać datę dokonania transakcji kupna-sprzedaży papieru wartościowego. Należy pamiętać, aby daty w tym zakresie wprowadzać przy wykorzystaniu funkcji DATA(rok;miesiąc;dzień).

Krok 2. Wpisanie daty wykupu papieru w zakresie data_spłaty. Podobnie jak w poprzednim kroku, datę należy podać z wykorzystaniem funkcji DATA.

Krok 3. W zakresie stopa należy podać roczną stopę kuponową, tj. nominalną roczną stopę oprocentowania.

Krok 4. W zakresie kwota należy podać cenę papieru wartościowego, a więc kwotę, po jakiej dokonana została transakcja kupna-sprzedaży. Wartość tę należy podać w przeliczeniu na 100 zł wartości nominalnej.

Krok 5. W zakresie wykup należy podać wartość wykupu, po której dokonana ma zostać transakcja. Podobnie jak w przypadku ceny wartość tę należy podać w przeliczeniu na 100 zł wartości nominalnej.

Krok 6. Zakres częstotliwość przedstawia liczbę płatności odsetkowych przypadającą na jeden rok.

Krok 7. Zakres podstawa wskazuje na sposób i podstawy wyznaczania dni. Zakres ten nie jest obowiązkowy do wypełnienia.

Zgodnie z powyższą metodologią poniżej przedstawiono zastosowanie funkcji RENTOWNOŚĆ na przykładzie obligacji korporacyjnej kuponowej o wartości nominalnej 600 zł przy następujących założeniach:

- data transakcji kupna-sprzedaży obligacji: 25.04.2018 r.,

- data wykupu: 31.12.2021 r.,

- roczna stopa procentowa: 5,3%,

- cena obligacji: 656 zł,

- wartość wykupu: 600 zł,

- odsetki wypłacane są dwa razy do roku.

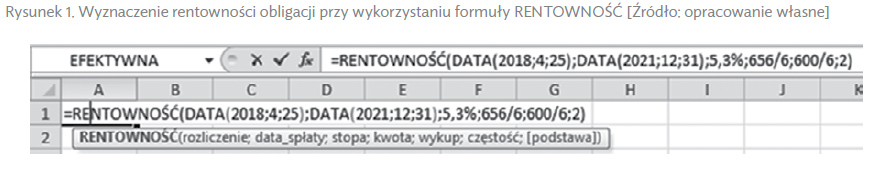

Wyznaczenie rentowności obligacji przy wykorzystaniu formuły RENTOWNOŚĆ prezentuje poniższy rysunek.

Po przedstawieniu daty transakcji oraz daty wykupu przy użyciu formuły DATA wprowadzono kolejno odpowiednie stopy procentowe. Następnie dokonano przeliczenia ceny obligacji na 100 zł wartości nominalnej (656/6). Wartość wykupu w przeliczeniu na 100 zł wartości nominalnej jest równa także 100 zł (600/6), natomiast w zakresie częstość podano liczbę 2 oznaczającą częstotliwość wypłacania odsetek w skali roku. Tak wyznaczona rentowność wynosi 2,62%.

Należy zauważyć, iż w przypadku tej formuły przyjmuje się, iż wszystkie okresy odsetkowe są równe. Jest to sytuacja typowa, gdy inwestor nabywa instrument finansowy na rynku pierwotnym i utrzymuje go do momentu wykupu przez emitenta. W innej sytuacji do wyznaczenia rentowności papieru wartościowego zwykle należy wykorzystywać funkcje RENT.OST.OKR oraz RENT.PIERW.OKR, które opisano w kolejnych punktach niniejszego artykułu.

Pozostałe 48% artykułu dostępne jest dla zalogowanych użytkowników serwisu.

Jeśli posiadasz aktywną prenumeratę przejdź do LOGOWANIA. Jeśli nie jesteś jeszcze naszym Czytelnikiem wybierz najkorzystniejszy WARIANT PRENUMERATY.

Zaloguj Zamów prenumeratę Kup dostęp do artykułuMożesz zobaczyć ten artykuł, jak i wiele innych w naszym portalu Controlling 24. Wystarczy, że klikniesz tutaj.