Rentowność i wypłacalność to dwa z dostępnych mierników atrakcyjności i możliwości oceny kondycji finansowej przedsiębiorstwa. Jest to także cel niemalże każdego z właścicieli firmy. Jednocześnie nie każdy z nich jest w stanie w łatwy sposób wyjaśnić, jakie są pomiędzy tymi czynnikami współzależności, a jakie różnice, oraz czy można otrzymać odpowiedni poziom jednego, bez wypracowania oczekiwanego poziomu drugiego? Jaki to wszystko ma wpływ na wynik finansowy organizacji? I z jakim się to wiąże ryzykiem? Przez wszystkie te meandry finansów przedsiębiorstw przejdźmy wspólnie w dalszej części artykułu.

W swoim ponadczasowym dziele Praktyka zarządzania wybitny ekonomista Peter Drucker napisał: „Jeżeli przeciętnemu biznesmenowi zada się pytanie, co to jest biznes, odpowie prawdopodobnie – to organizacja, która ma osiągnąć zyski. Tej samej odpowiedzi udzieli najprawdopodobniej każdy ekonomista. [...] Problemem bowiem każdego biznesu nie jest maksymalizacja zysku, lecz osiągnięcie dostatecznego zysku, który pokrywałby ryzyko działalności ekonomicznej, w ten sposób pozwalając uniknąć strat”. W tym cytacie zawarty jest sens istnienia działalności – zysk. Firma, która przez pewien okres nie jest w stanie generować zysku, podlega analizie, dyskusji i podjęciu decyzji przez właścicieli, czy kontynuacja działalności w ogóle jest uzasadniona. Jednak by móc wypracować zysk finansowy, należy zadbać o rentowność.

Od rentowności do zyskowności

Pojęcie rentowności znajduje swoje zastosowanie w wielu wymiarach zarządzania: finansami, firmą czy też inwestycjami. Poprzez szacowanie rentowności określić można dochodowość wybranego obszaru, czyli ile zysku jest w stanie wygenerować dane aktywo lub przedsięwzięcie. Jeżeli coś jest rentowne, to oznacza, że jest dochodowe, że inwestor lub właściciel może oczekiwać zwrotu z inwestycji lub z zaangażowanego kapitału. W sytuacji przeciwnej, kiedy estymacja lub wynik finansowy wykazuje brak rentowności, może być to podstawą do kolejnych decyzji, od wycofania się z inwestycji, poprzez restrukturyzację, sprzedaż lub zamknięcie przedsiębiorstwa. Jeżeli w sferze sprzedaży wyróżnić można kilka kategorii lub rodzajów, może się okazać, że część z nich wykazuje brak rentowności, a pozostałe są bardzo zyskowne. Określenie poziomu rentowności jest więc kluczowe z perspektywy menedżerskiej i decyzyjnej.

By móc skutecznie określić poziomy rentowności, można posiłkować się dostępnymi w ekonomii twardymi wskaźnikami. Można także liczyć na kreatywność controllingu i rachunkowości zarządczej, która dostarczy bardziej elastycznych, dostosowanych indywidualnie do danej firmy i jej otoczenia narzędzi. Współczesne narzędzia controllingu także sprawdzą się w dostarczeniu skutecznej informacji zarządowi i menedżerom. Obie możliwości analizowania – analiza rentowności na podstawie wskaźników, jak i metody controllingowe – nie wykluczają się wzajemnie. Wręcz przeciwnie – mogą się wzajemnie uzupełniać.

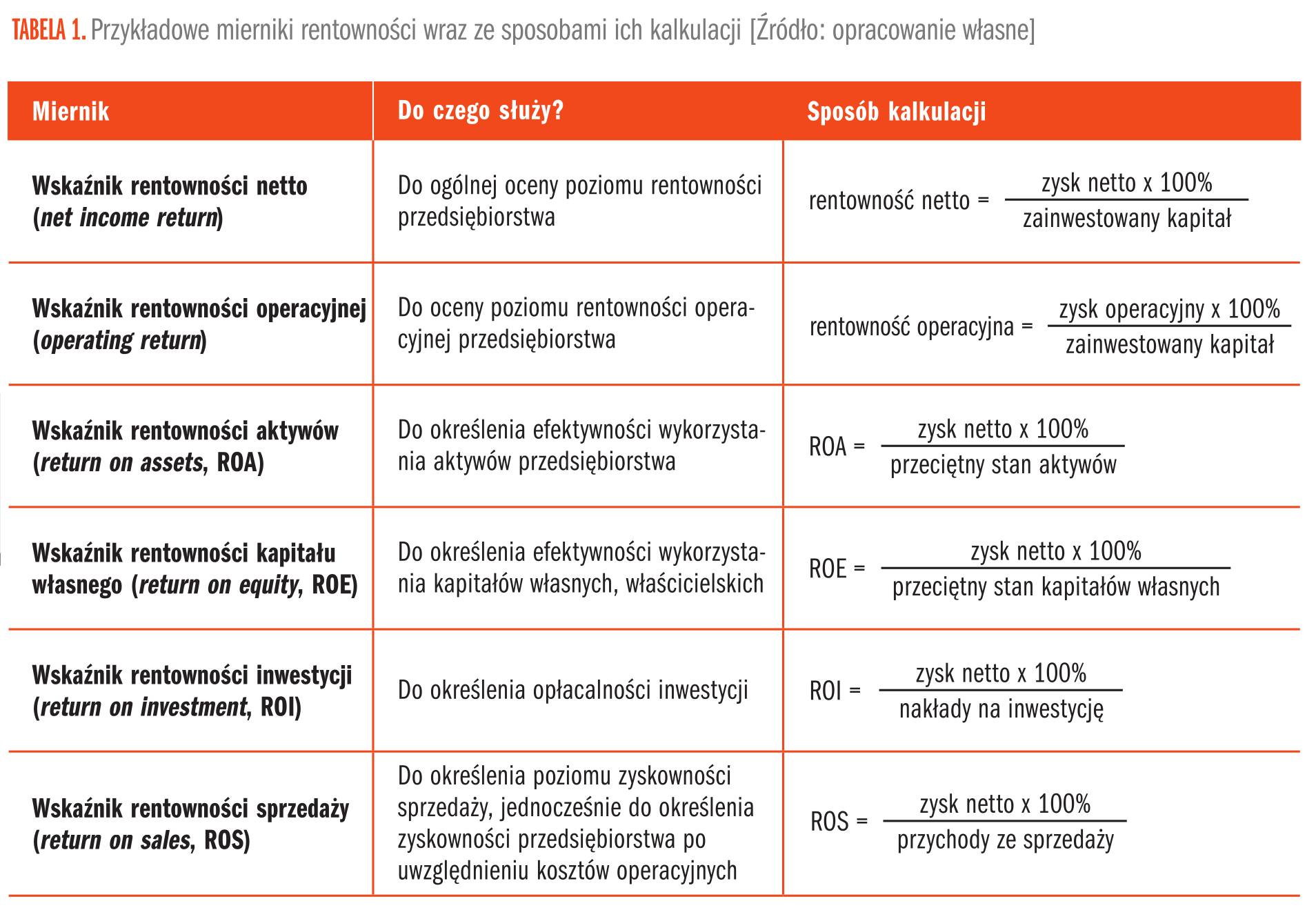

W tabeli 1 ujęto kilka z uniwersalnych mierników rentowności.

Wykazane w tabeli wskaźniki są metodami statycznymi, co oznacza, że prezentują sytuację na określony moment. Wszystkie z nich ocenia się na zasadzie „im wyższa wartość miernika – tym lepiej”.

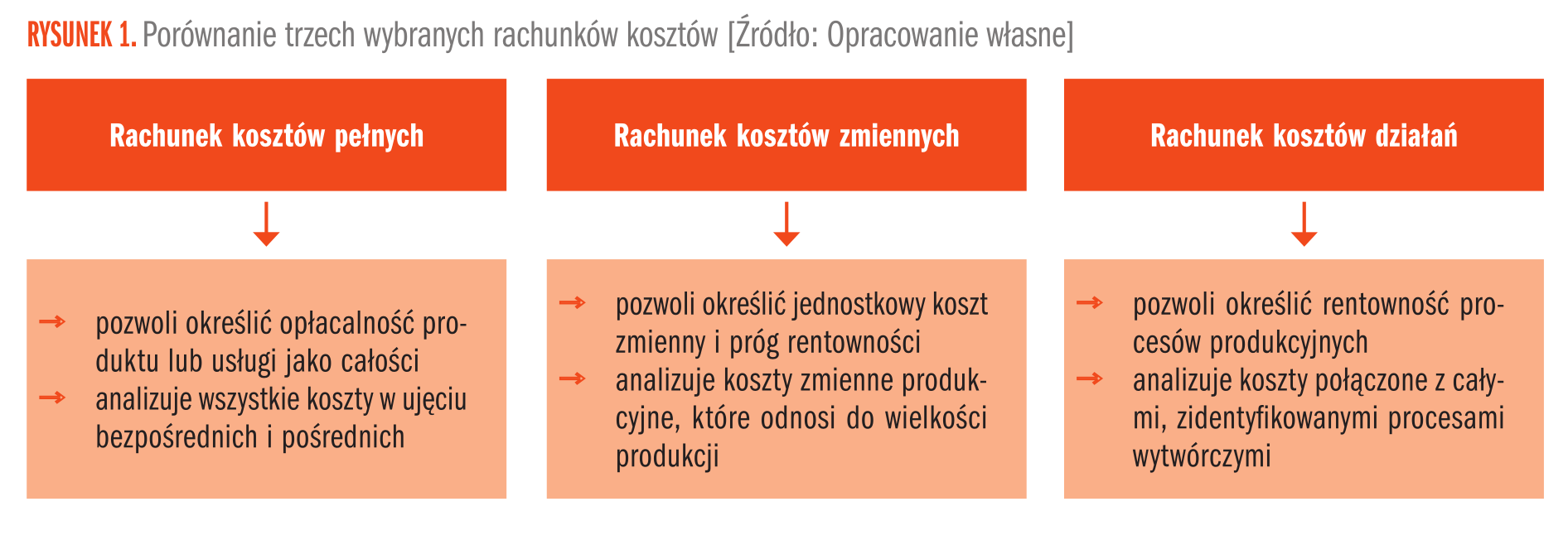

Jeśli chodzi o możliwości zastosowania narzędzi controllingu, są to przede wszystkim różnego rodzaju modele i rachunki kosztów, np. rachunek kosztów pełnych i rachunek kosztów zmiennych czy też rachunek kosztów działań. Wymienione sposoby kalkulacji umożliwiają prezentację wyniku w układzie zmienionym w stosunku do tradycyjnego rachunku wyników (rachunku zysków i strat), skupiając się m.in. na współzależnościach pomiędzy kosztami produkcji stałymi a zmiennymi, bezpośrednimi a pośrednimi oraz wielkością produkcji, lub kosztami pełnych, wyodrębnionych procesów. Uskuteczniają także kalkulację progu rentowności. Metody te nie są całkowicie zgodne z wymaganiami rachunkowości finansowej, dostarczają informacji zarządczej na potrzeby wewnętrzne, jednak skutecznie zbudowane służą perfekcyjnemu zadbaniu o rentowność produkcji, sprzedaży i operacyjną. Na rysunku 1 określono podstawowe różnice między wskazanymi pojęciami.

Oprócz tych modeli istnieje szereg innych, wspierających w analizie rentowności; wielopoziomowy rachunek marż, rachunek kosztów docelowych, analizy wrażliwości, kalkulacje decyzyjne (np. „make-or-buy”). Możliwości jest naprawdę wiele. W określeniu zapotrzebowania na najlepsze narzędzie przydatna jest świadomość współzależności ekonomicznych, istniejących w organizacji procesów, oraz potrzeb informacyjnych i decyzyjnych. Kluczowe jest, by dobrać narzędzia skrojone na miarę przedsiębiorstwa.

Aby płynnie przejść przez płynność...

Kiedy już aspekty ewaluacji rentowności zostały pokrótce wyjaśnione (ponieważ niuansów opłacalności w firmie jest znacznie więcej!), przejdźmy do omówienia tematu płynności. Płynnością określamy zdolność jednostki do regulowania swoich zobowiązań. Inaczej nazywa się to analiza cash-flow i jest informacją nie tyle rozwojową, co raczej ograniczającą i determinującą aktualne i przyszłe decyzje zakupowe i inwestycyjne. Oczywiście – da się bez tego funkcjonować, jednak będzie to raczej poleganie na przeczuciu i szczęściu niż na rzeczywistych faktach i przesłankach, którymi można skutecznie zarządzać. Wnioski z analizy płynności mogą stanowić podstawę do decyzji o ograniczeniu kosztów, zmianie struktury kosztów w udziałach kosztów stałych zmiennych.

Pozostałe 56% artykułu dostępne jest dla zalogowanych użytkowników serwisu.

Jeśli posiadasz aktywną prenumeratę przejdź do LOGOWANIA. Jeśli nie jesteś jeszcze naszym Czytelnikiem wybierz najkorzystniejszy WARIANT PRENUMERATY.

Zaloguj Zamów prenumeratę Kup dostęp do artykułuMożesz zobaczyć ten artykuł, jak i wiele innych w naszym portalu Controlling 24. Wystarczy, że klikniesz tutaj.