Wycena inwestycji jest dobra tylko wtedy, kiedy obie strony transakcji wyjdą na niej win-win. Żeby tak jednak było, obie strony działające w otoczeniu gospodarczym powinny posiadać taką samą informację, wolną od zniekształceń. Oczywiście wiemy, że tak nie jest i tak naprawdę któraś ze stron musi zawsze okazać się w dłuższej perspektywie lekko pokrzywdzona. Co zrobić, by nie być po tej gorszej stronie inwestycji? Trzeba nauczyć się kilku podstawowych metod wyceny własnych aktywów.

Inwestycje to aktywa posiadane przez jednostkę w celu osiągnięcia z nich korzyści ekonomicznych, wynikających z przyrostu wartości tych aktywów, uzyskania przychodów w formie odsetek, dywidend (udziałów w zyskach) lub innych pożytków, w tym również z transakcji handlowej. I właśnie do transakcji handlowej mogą być wykorzystywane metody majątkowe, które zakładają, że przedsiębiorstwo to przede wszystkim składniki majątku. Zakłada się zatem, że przedsiębiorstwo jest warte tyle, ile jest wart jego majątek pomniejszony o zobowiązania. Różnice pomiędzy poszczególnymi metodami wyceny w grupie metod majątkowych wynikają z różnych metod wyceny wartości samego majątku. Najczęściej stosowane wyceny majątkowe to metoda księgowa, wartości skorygowanej aktywów netto, odtworzeniowa i likwidacyjna.

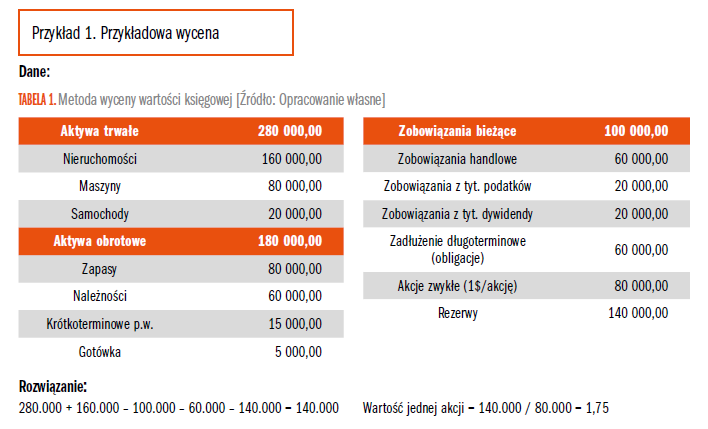

Metoda wartości księgowej polega na obliczeniu wartości przedsiębiorstwa w oparciu o księgową wartość majątku pomniejszoną o zobowiązania. Zaletą tej metody jest przede wszystkim prostota obliczeń, szybkość wyceny i niski koszt. Do podstawowych wad należy zaliczyć: brak związku z dochodowością, brak informacji o stanie fizycznym i moralnym majątku, brak informacji o użyteczności majątku i produktywności, występują również zniekształcenia inflacyjne itd. Metoda jest jednak prosta i daje ogólny zarys, bazując na załączonych sprawozdaniach finansowych na stronie rządowej, wartości przedsiębiorstwa. Przykładowa wycena znajduje się w Przykładzie 1.

Inną metodą jest metoda wartości skorygowanej. Jest podobna do metody wartości księgowej, z tą różnicą, że zamiast księgowej wartości aktywów przyjmuje się wartość skorygowanych aktywów. W metodzie skorygowanych aktywów netto korekta wartości dotyczy najczęściej: wartości nieruchomości i prawa wieczystego użytkowania gruntów, wartości niematerialnych i prawnych, nominalnej wartości udziałów w innych spółkach, wartości zapasów, należności (pod kątem ich ściągalności), zobowiązań (pod kątem konieczności kalkulacji karnych odsetek). Najczęściej jest to korekta polegająca na sprowadzeniu wartości księgowej netto danego aktywa do jego wartości rynkowej, którą zaprezentowano w Przykładzie 2.

Pozostałe 66% artykułu dostępne jest dla zalogowanych użytkowników serwisu.

Jeśli posiadasz aktywną prenumeratę przejdź do LOGOWANIA. Jeśli nie jesteś jeszcze naszym Czytelnikiem wybierz najkorzystniejszy WARIANT PRENUMERATY.

Zaloguj Zamów prenumeratę Kup dostęp do artykułuMożesz zobaczyć ten artykuł, jak i wiele innych w naszym portalu Controlling 24. Wystarczy, że klikniesz tutaj.