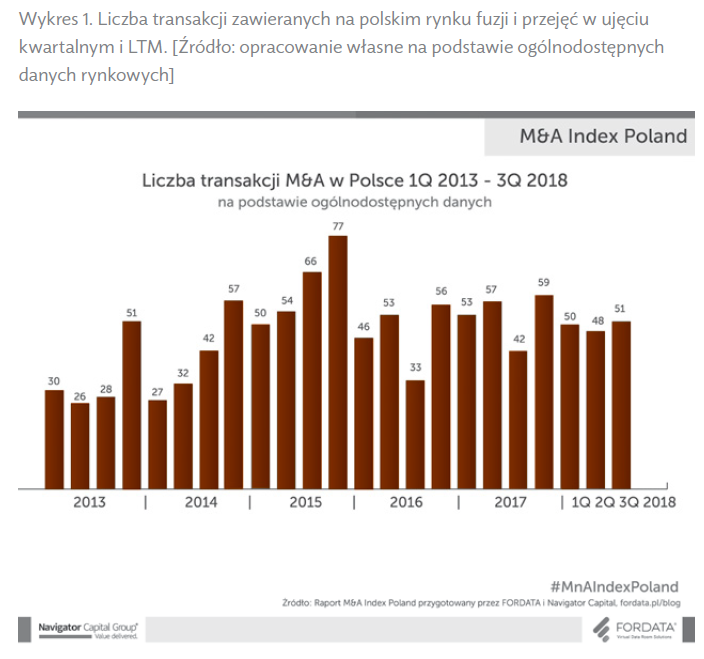

W trzecim kwartale 2018 roku doszło do 51 transakcji M&A z udziałem polskich podmiotów. Pomimo że to o dziewięć fuzji i przejęć więcej niż w analogicznym okresie w roku 2017, nie można mówić o wyraźnym trendzie wzrostowym czy sezonowości na krajowym rynku M&A.

Na podstawie zestawienia prowadzonego przez Navigator Capital od końca roku 2013 można stwierdzić, że polski rynek M&A uległ pewnej stabilizacji. Co roku realizowanych jest około 200 transakcji tego typu – z ogólnodostępnych danych wynika, że w ciągu ostatnich pięciu lat przeprowadzono ich około tysiąc. Oczywiście zdarzają się lata lepsze (jak rok 2015, który okazał się rekordowym pod względem liczby transakcji od czasu kryzysu w roku 2008) i gorsze (rok 2016, w którym przewidywano możliwość zmaterializowania się w Polsce ryzyka politycznego). Ostatnie 24 miesiące były okresem bardzo stabilnym pod względem liczby zawieranych transakcji.

Należy pamiętać, że Polska jest jednym z kluczowych rynków M&A w regionie Europy Środkowej i Wschodniej. Według raportu przygotowanego przez MergerMarket i Wolf Theiss w 2017 roku byliśmy liderem w regionie pod względem liczby zawartych transakcji. Nie przełożyło się to jednak na pozycję w rankingu pod względem łącznej wartości transakcji, gdzie zajęliśmy miejsce trzecie po Austrii i Czechach1. Polski rynek M&A jest bardzo rozdrobniony. Pojawiają się oczywiście przykłady transakcji o wartościach znaczących również w skali europejskiej, jakimi były – na przykład – przejęcie Allegro przez grupę funduszy PE, Polkomtelu przez Grupę Polsat czy sieci Żabka przez CVC Capital Partners. Stanowią one jednak bardziej wyjątek niż regułę.

W ubiegłym kwartale byliśmy świadkami trzech transakcji o wartości większej niż 1 mld PLN. Największą z nich było przejęcie Solaris Bus&Coach przez hiszpańską grupę CAF za około 1,3 mld PLN w ujęciu Enterprise Value. W niedługim czasie 35% udziały Grupy Solaris mają zostać przejęte przez Państwowy Fundusz Rozwoju. Inwestycja ma dać polskiemu producentowi autobusów, trolejbusów oraz tramwajów szansę na dalszy dynamiczny rozwój oraz zagwarantować kapitał niezbędny do rozwoju nowych, innowacyjnych produktów, szczególnie w segmencie e-mobilności. Historia Grupy Solaris pokazuje, że niektóre z polskich przedsiębiorstw rodzinnych osiągnęły pełną dojrzałość produkcyjną i organizacyjną. W poprzednich kwartałach tego roku celem w transakcji przejęcia z udziałem inwestora zagranicznego o wartości większej niż 1 mld PLN byli Emperia (sieć Stokrotka) oraz giełdowy deweloper Robyg. Patrząc na największe transakcje ostatnich lat, można stwierdzić, że (oprócz nielicznych przypadków, takich jak zakup Polkomtelu przez Grupę Polsat) transakcje o wartości powyżej jednego mld złotych przy udziale polskiego kapitału prywatnego stanowią rzadkość.

Przypisy / Źródła / Podstawa prawna

- MergerMarket, WOLF THEISS, M&A Spotlight: CEE, WOLF THEISS Corporate Monitor FY 2017.

Możesz zobaczyć ten artykuł, jak i wiele innych w naszym portalu Controlling 24. Wystarczy, że klikniesz tutaj.